Richard D. Wyckoff là một trong những nhà phân tích kỹ thuật tiên phong trong lĩnh vực đầu tư chứng khoán. Ông không chỉ nổi tiếng với những lý thuyết độc đáo mà còn phát triển các phương pháp giao dịch hiệu quả đến ngày nay, giúp nhiều nhà đầu tư thành công trên thị trường tài chính.

Được biết đến như một người sáng lập nên lý thuyết Wyckoff, ông đã dùng những trải nghiệm thực tiễn của bản thân để xây dựng một hệ thống giao dịch có thể giúp các nhà đầu tư hiểu rõ hơn về cách thức vận hành của thị trường và tìm ra những cơ hội đầu tư tiềm năng.

Khởi đầu sự nghiệp của nhà phân tích Wyckoff

Richard D. Wyckoff bắt đầu sự nghiệp của mình ở phố Wall vào năm 1888. Với vai trò là nhân viên giao dịch giữa các công ty, ông đã tự học hỏi và quan sát nhiều phương pháp giao dịch khác nhau. Giao dịch đầu tiên của ông diễn ra vào năm 1897 khi mua cổ phần của công ty St.Louis & San Francisco. Sau một thời gian, ông bắt đầu xuất bản những nghiên cứu của mình và thành lập nhật ký đầu tư vào năm 1909, tạo nên bước ngoặt lớn trong sự nghiệp của bản thân và định hình nền tảng cho nhiều nhà đầu tư sau này.

Ông là tác giả của nhiều cuốn sách quan trọng, trong đó có “Kỹ thuật Cơ bản về Giá cả” (1910) và “Phương pháp Giao dịch và Đầu Tư vào Cổ phiếu và Trái phiếu” (1924). Những tác phẩm này không chỉ đề cập đến các nguyên lý giao dịch mà còn giải thích các hiện tượng và động thái của thị trường trong bối cảnh kinh tế thời điểm đó.

Richard D. Wyckoff

Richard D. Wyckoff

Các nguyên tắc Giao dịch của Wyckoff

Nguyên tắc 1: Đường giá di chuyển trong các xu hướng

Wyckoff nhấn mạnh rằng giá cổ phiếu thường di chuyển theo các xu hướng nhất định và phản ánh tâm lý của nhà đầu tư. Dịp này, giá thường hình thành các mô hình nhất định, có thể lặp lại và dự đoán được.

Nguyên tắc 2: Hành vi của thị trường ngày hôm nay chỉ đáng tin cậy khi so sánh với quá khứ

Giá hiện tại của một cổ phiếu nên được so sánh với giá của nó trong những khoảng thời gian gần đây như ngày, tuần hoặc tháng trước. Điều này giúp nhà đầu tư xác định được liệu hiện tại là cơ hội tốt hay không, và từ đó thực hiện các quyết định giao dịch chính xác hơn.

Wyckoff chỉ ra rằng không có điều gì trên thị trường là vĩnh viễn, và thị trường chứng khoán luôn bị chi phối bởi tâm lý của con người. Nếu giá cổ phiếu đang tăng hay giảm, nó không thể giữ trạng thái đó mãi mãi mà sẽ có những diễn biến mới phụ thuộc vào phản ứng của nhà đầu tư.

Phương pháp phân tích của Wyckoff

Đánh giá Xu hướng thị trường chung

Theo định nghĩa, hầu hết cổ phiếu biến động theo cùng một nhịp với thị trường chung. Do đó, nhà phân tích cần hiểu về xu hướng chung cũng như vị trí của cổ phiếu để đưa ra các quyết định đầu tư sáng suốt. Wyckoff phát triển mô hình sóng trên cơ sở tổng hợp của nhiều cổ phiếu để xác định xu hướng chung của thị trường.

Quá trình xác định xu hướng chung là rất quan trọng, vì nó giúp nhà đầu tư biết được con đường ít kháng cự nhất đối với phần lớn các cổ phiếu. Biết được vị trí hiện tại trong xu hướng sẽ giúp người phân tích xác định được liệu cổ phiếu có đang ở trong vùng quá mua hay quá bán, từ đó có những quyết định giao dịch phù hợp.

Biểu đồ giá cổ phiếu

Biểu đồ giá cổ phiếu

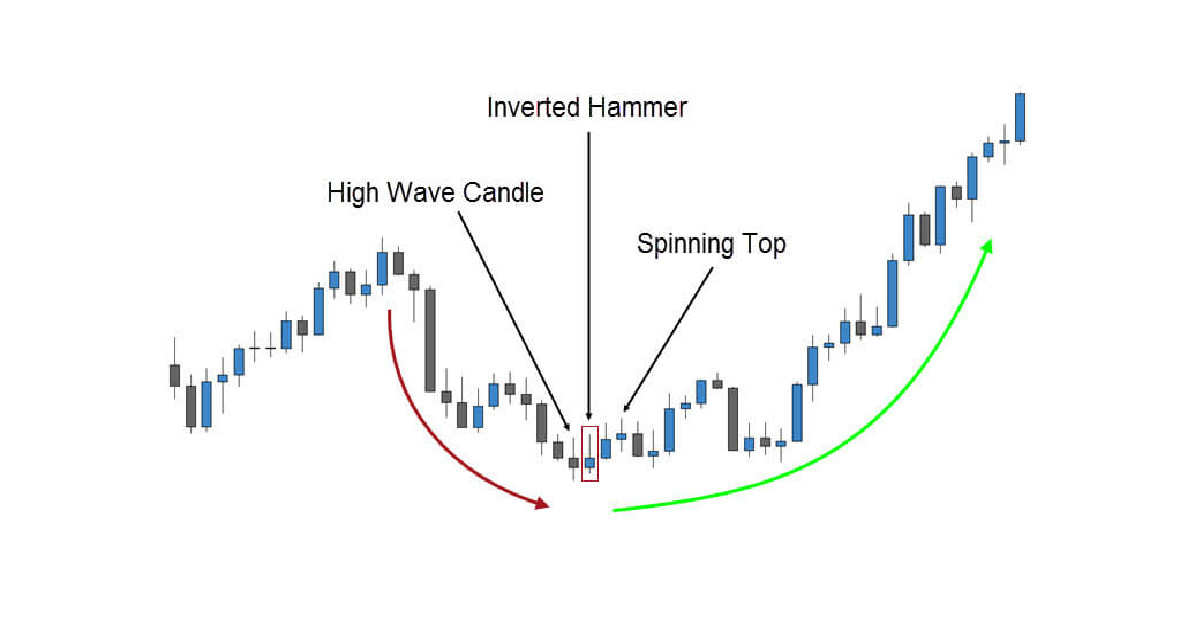

Xác định Điểm Đỉnh và Đáy chính

Trong các giai đoạn của một xu hướng, thị trường thường sẽ hình thành những điểm đỉnh và đáy chính. Những điểm này là cơ sở để đánh giá xu hướng và đưa ra quyết định đầu tư. Wyckoff đã nhấn mạnh rằng, điểm đỉnh thị trường thường kéo dài hơn so với kỳ vọng trong khi điểm đáy lại ngắn hơn trong nhiều trường hợp.

Thị trường con gấu thường kết thúc bằng một sự kiện bán tháo cuối cùng hoặc sau một cú đập ngã thất bại. Việc nhận diện các điểm đỉnh và đáy là một trong những yếu tố quan trọng giúp nhà đầu tư nắm bắt được thời điểm gia tăng hoặc giảm bớt cổ phiếu của mình.

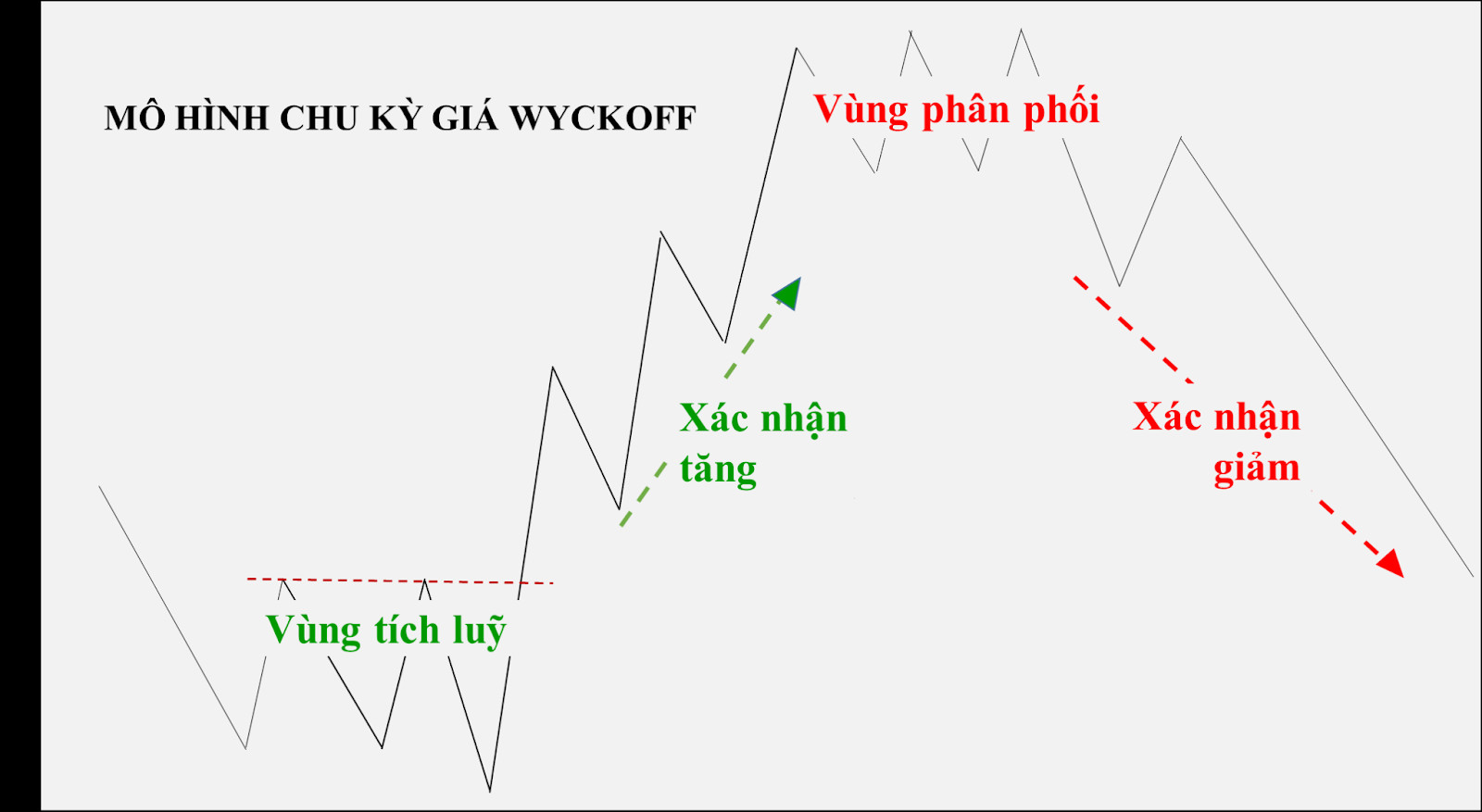

Các giai đoạn của thị trường

Các giai đoạn của thị trường

Dự đoán Giá

Khi một điểm đáy hoặc đỉnh của thị trường hình thành, Wyckoff sẽ sử dụng biểu đồ số liệu để dự đoán giá. Ông phát biểu rằng dự đoán giá dựa trên độ rộng của mô hình rất chính xác. Mô hình càng rộng thì dự đoán giá càng cao. Ngược lại, một mô hình hẹp sẽ có mức giá dự đoán thấp hơn.

Việc áp dụng những lý thuyết của Wyckoff không chỉ giúp nhà đầu tư tự tin hơn mà còn làm rõ ràng hơn trong các quyết định giao dịch.

Dự đoán giá

Dự đoán giá

Kết luận

Richard D. Wyckoff đã để lại một di sản to lớn trong lĩnh vực phân tích kỹ thuật và giao dịch chứng khoán. Những nguyên tắc của ông là công cụ quý giá cho các nhà đầu tư trong hành trình tìm kiếm lợi nhuận từ thị trường. Hãy luôn nắm vững kiến thức và áp dụng linh hoạt những nguyên tắc này áp dụng vào giao dịch của bạn.

Để tìm hiểu thêm về các phương pháp đầu tư thành công và cập nhật thông tin mới nhất về thị trường, hãy truy cập website aerariumfi.com.

Hợp đồng tương lai

Hợp đồng tương lai Nhược điểm của chứng khoán phái sinh

Nhược điểm của chứng khoán phái sinh

Phân Loại Các Khoản Nợ Ngân Hạn

Phân Loại Các Khoản Nợ Ngân Hạn Chỉ Số Đo Lường Nợ Ngân Hạn

Chỉ Số Đo Lường Nợ Ngân Hạn

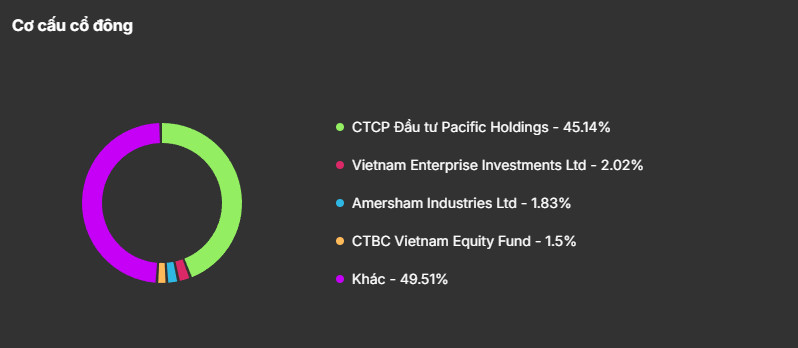

Cơ cấu cổ đông VCG

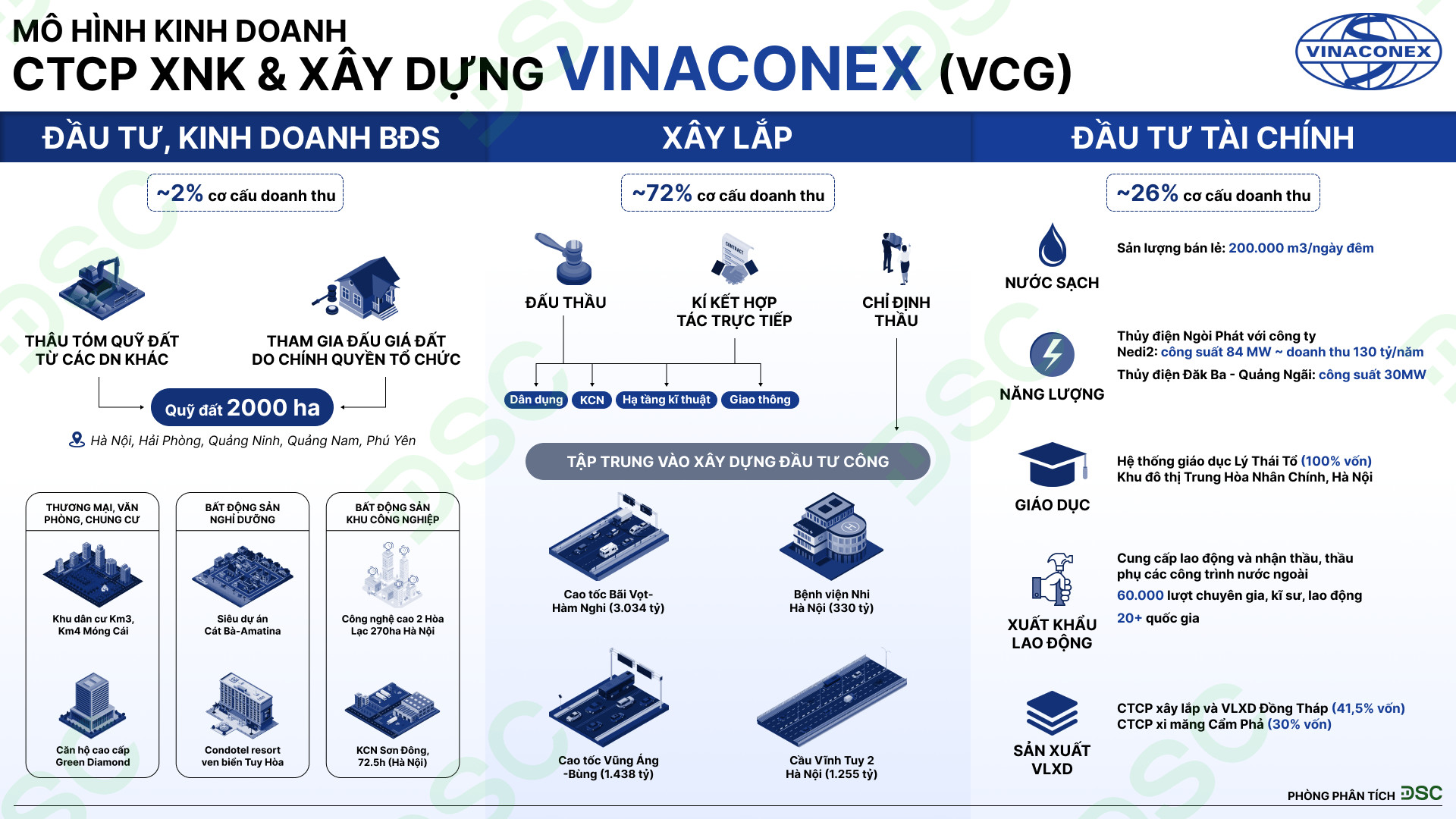

Cơ cấu cổ đông VCG Mô hình kinh doanh VCG

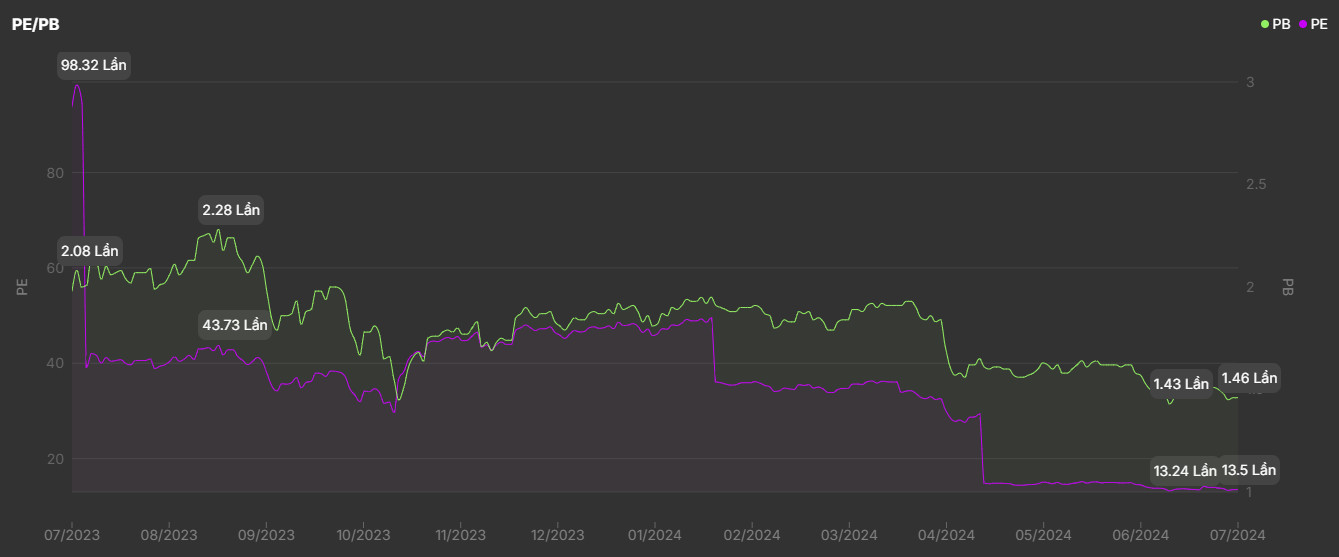

Mô hình kinh doanh VCG Định giá cổ phiếu VCG

Định giá cổ phiếu VCG Phân tích kỹ thuật cổ phiếu VCG

Phân tích kỹ thuật cổ phiếu VCG Phân tích kỹ thuật

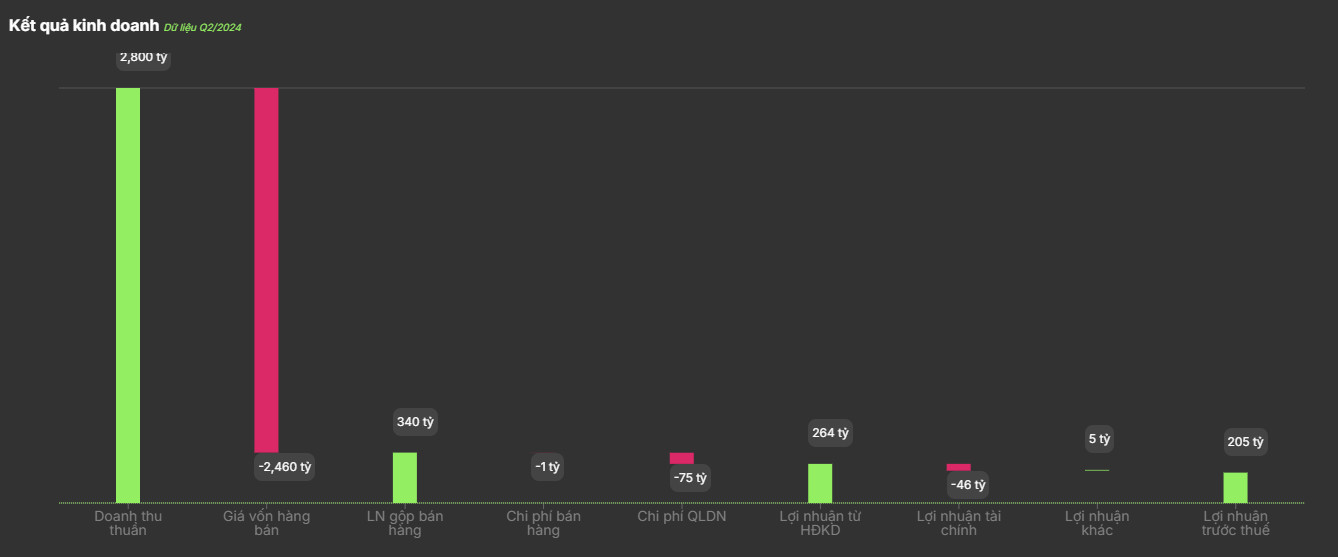

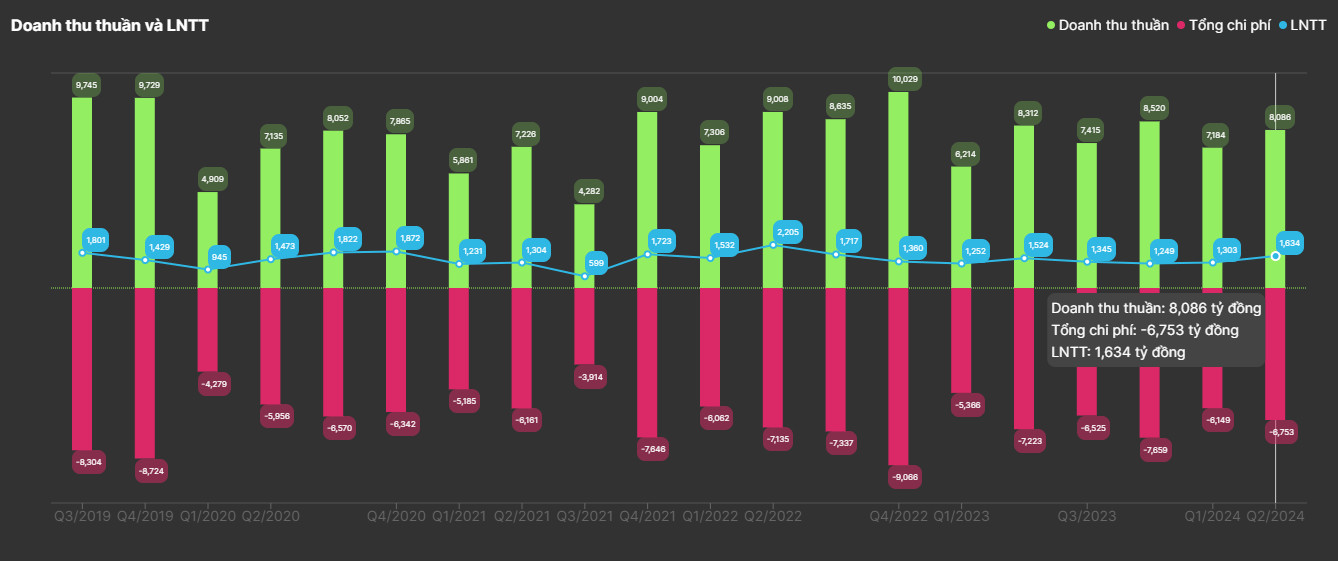

Phân tích kỹ thuật Kết quả kinh doanh cổ phiếu VCG

Kết quả kinh doanh cổ phiếu VCG Tăng trưởng doanh thu

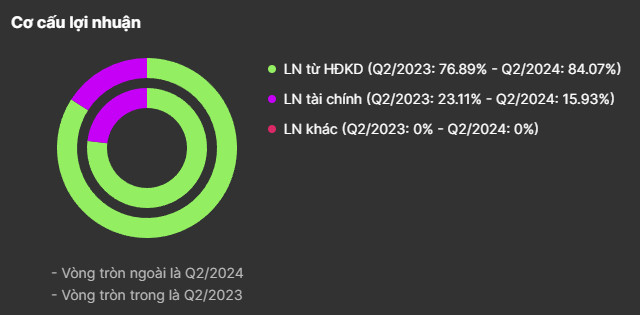

Tăng trưởng doanh thu Cơ cấu lợi nhuận

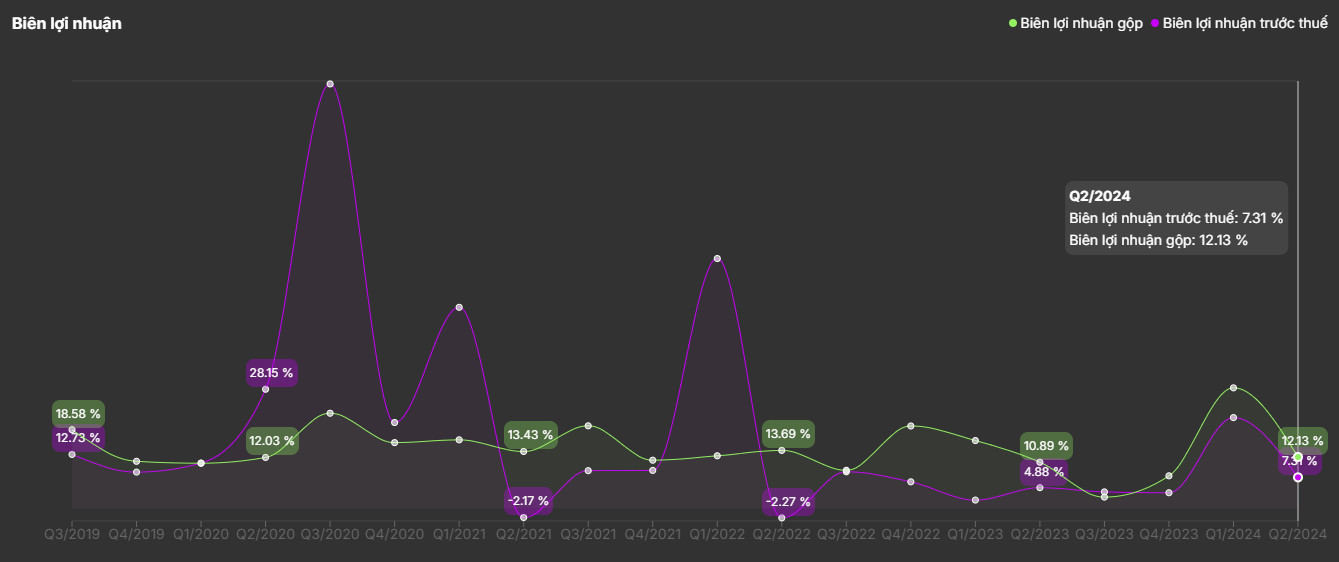

Cơ cấu lợi nhuận Hiệu quả sinh lợi của VCG

Hiệu quả sinh lợi của VCG

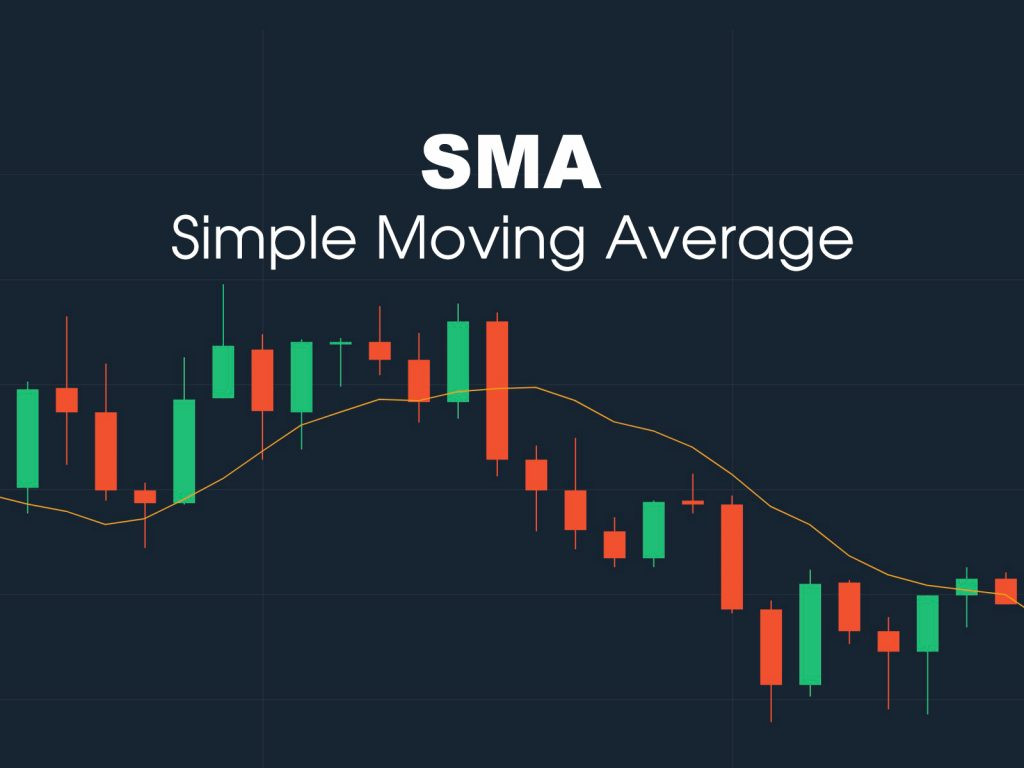

Phân loại Đường SMA

Phân loại Đường SMA Hướng dẫn giao dịch hiệu quả với Đường SMA

Hướng dẫn giao dịch hiệu quả với Đường SMA Nên lựa chọn Đường SMA hay EMA

Nên lựa chọn Đường SMA hay EMA

Các loại rủi ro tài chính

Các loại rủi ro tài chính Tác động của các loại rủi ro tài chính

Tác động của các loại rủi ro tài chính

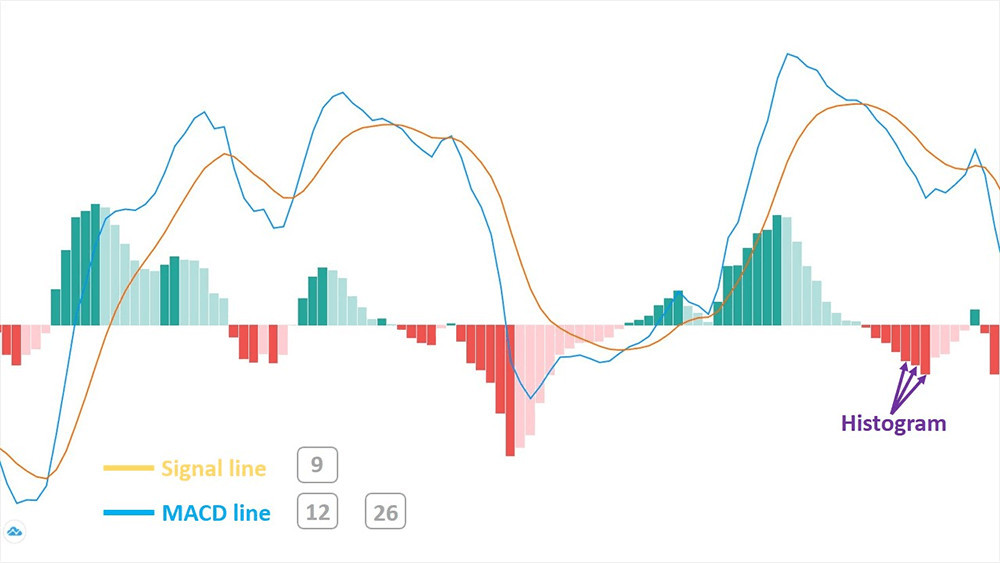

Công thức tính chỉ số MACD

Công thức tính chỉ số MACD Hướng dẫn giao dịch hiệu quả với chỉ số MACD

Hướng dẫn giao dịch hiệu quả với chỉ số MACD Những lưu ý khi sử dụng MACD trong giao dịch

Những lưu ý khi sử dụng MACD trong giao dịch

Ý nghĩa của VN-Index

Ý nghĩa của VN-Index