Nhu cầu tích lũy tài sản ngày càng gia tăng không chỉ đối với cá nhân mà còn đối với các công ty và doanh nghiệp lớn. Việc đầu tư vào các quỹ hiện đang trở thành một trong những cách hiệu quả để gia tăng tài sản cá nhân. Quỹ đầu tư đã trở thành một hình thức tạo ra nguồn thu nhập thụ động phổ biến tại Việt Nam, đặc biệt trong bối cảnh nền kinh tế đang phát triển mạnh mẽ. Vậy quỹ đầu tư là gì và những lợi ích nào mà các nhà đầu tư sẽ nhận được khi tham gia vào các quỹ đầu tư này? Hãy cùng chúng tôi khám phá chi tiết về khái niệm này.

Quỹ đầu tư là gì?

Quỹ đầu tư là gì?

Quỹ đầu tư là gì?

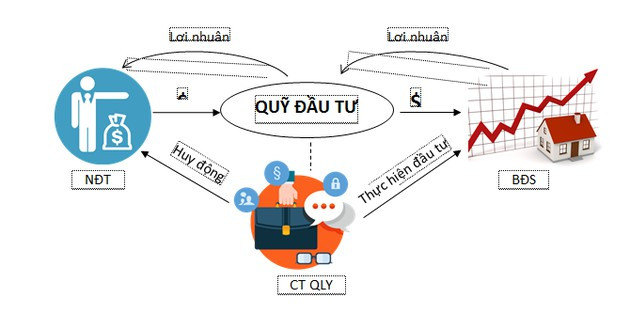

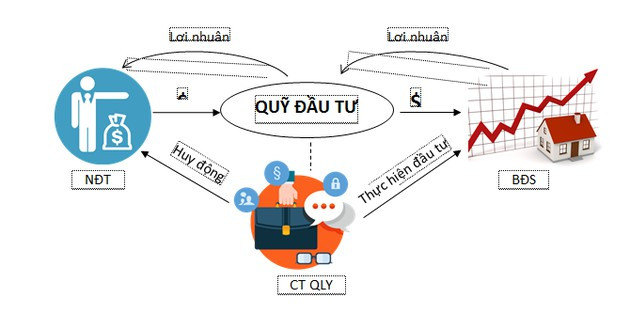

Quỹ đầu tư là một hình thức huy động vốn từ nhiều nhà đầu tư để tham gia vào các loại tài sản tài chính như cổ phiếu, trái phiếu và hàng hóa. Tất cả các khoản đầu tư này sẽ được quản lý một cách chất lượng và chuyên nghiệp bởi các cơ quan quản lý quỹ cùng với sự giám sát của các ngân hàng và các tổ chức có thẩm quyền khác.

Để xác định một cách rõ ràng các khái niệm nhằm tránh nhầm lẫn trong quá trình tham gia, các nhà đầu tư cần phân biệt giữa quỹ và công ty quản lý quỹ. Trong đó, công ty quản lý quỹ chính là các đơn vị thực hiện quản lý các quỹ đầu tư đó.

Các quỹ đầu tư có thể xem như các sản phẩm dịch vụ mà công ty quản lý quỹ cung cấp cho nhà đầu tư, vì vậy một công ty quản lý quỹ có thể quản lý nhiều quỹ đầu tư khác nhau.

Lợi ích của quỹ đầu tư là gì?

Giống như nhiều hình thức đầu tư tài chính khác, khi các nhà đầu tư quyết định sử dụng số tiền nhàn rỗi của mình để đầu tư nhằm sinh lời thì bên cạnh nguồn lợi nhuận khả thi mà họ nhận được, những rủi ro là không thể tránh khỏi.

Quỹ đầu tư giúp tiết kiệm cho nhà đầu tư cả chi phí, trong khi vẫn mang lại nguồn lợi nhuận rất cao trong việc đầu tư dài hạn và các kênh đầu tư có khả năng gia tăng mạnh mẽ giá trị tài sản.

Tất cả các quỹ đầu tư đều được quản lý một cách chuyên nghiệp bởi đội ngũ quản lý quỹ. Đây là những chuyên gia hàng đầu trong lĩnh vực đầu tư và đến từ các công ty có thâm niên, nên các nhà đầu tư hoàn toàn có thể yên tâm về số vốn của mình.

Nhờ việc đa dạng hóa các hình thức đầu tư, quỹ đầu tư sẽ giảm thiểu tối đa các rủi ro có thể gặp phải từ việc đầu tư.

Các nhà đầu tư cũng sẽ có cơ hội tham gia vào nhiều loại hình sản phẩm đầu tư đa dạng như cổ phiếu, trái phiếu, quỹ hoán đổi danh mục…

Tất cả các quỹ uy tín luôn được giám sát chặt chẽ bởi các cơ quan có thẩm quyền nên đảm bảo được quyền lợi tối đa cho các nhà đầu tư.

Phân loại các loại quỹ đầu tư hiện nay

Các loại quỹ đầu tư

Các loại quỹ đầu tư

Các quỹ đầu tư tại Việt Nam hiện nay sẽ được phân chia thành sáu loại phổ biến như sau:

Phân loại theo cấu trúc huy động vốn

– Quỹ đóng

Đây là hình thức quỹ đầu tư chỉ phát hành chứng chỉ quỹ một lần duy nhất khi tiến hành huy động vốn và quỹ sẽ không mua lại cổ phiếu hay chứng chỉ khi các nhà đầu tư có nhu cầu bán lại.

Loại quỹ đóng này được đánh giá là có tính ổn định và tính thanh khoản cao do chỉ được phát hành một lần duy nhất. Với số lượng chứng chỉ quỹ thường cố định và sẽ không thực hiện các giao dịch mua vào hoặc bán ra.

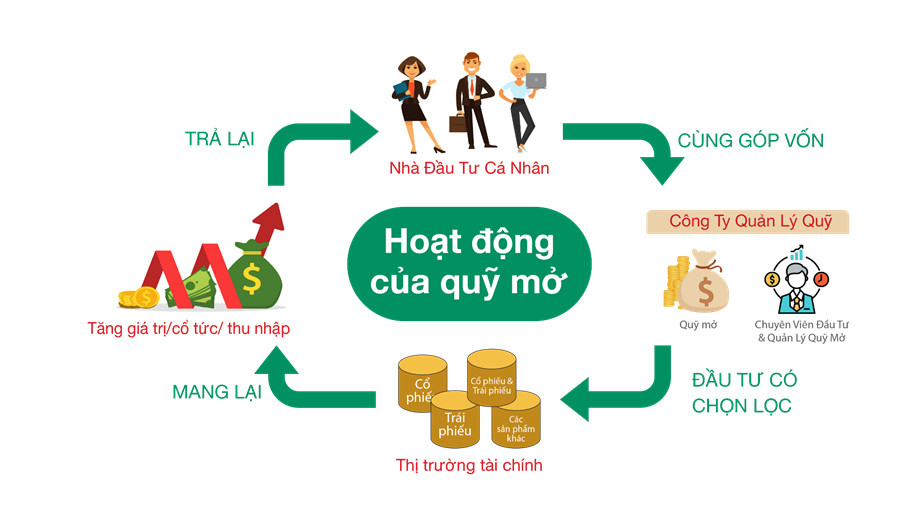

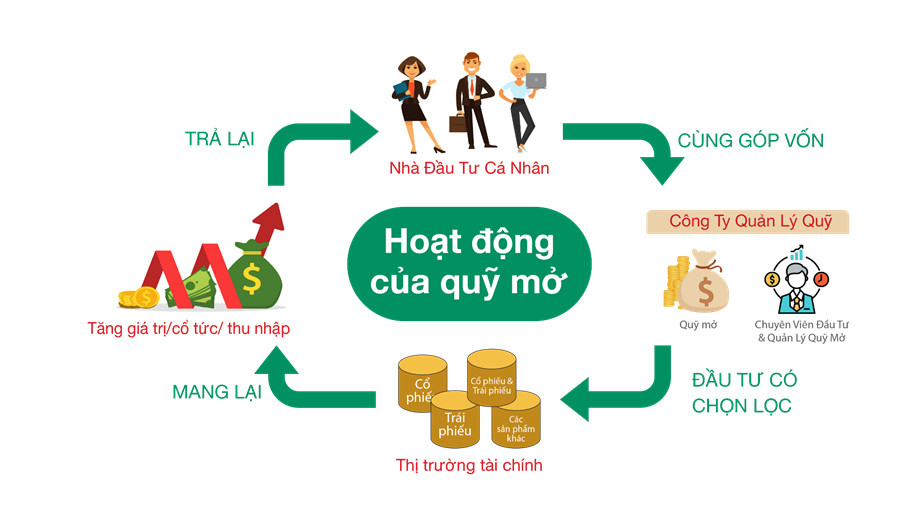

– Quỹ mở

Quỹ mở là hình thức quỹ hoạt động vô thời hạn, so với quỹ đóng, quỹ mở sẽ có tính linh hoạt và tính thanh khoản cao hơn. Người tham gia quỹ mở sẽ không bị giới hạn về thời gian hay thành phần. Các nhà đầu tư vào quỹ này cũng có thể bán lại chứng chỉ quỹ nếu cần.

Phân loại theo nguồn vốn được huy động

– Quỹ công chúng (hay còn gọi là quỹ đầu tư tập thể)

Đây là hình thức quỹ huy động vốn bằng cách phát động rộng rãi ra công chúng. Các nhà đầu tư có thể là những cá nhân, hay pháp nhân nhưng đa phần là các nhà đầu tư riêng lẻ, giúp các nhà đầu tư có thể giảm thiểu những rủi ro mà vẫn luôn đạt được hiệu quả cao với chi phí đầu tư khá thấp.

– Quỹ thành viên (hay còn gọi là quỹ đầu tư cá nhân)

Danh mục cổ phiếu các quỹ đầu tư hiện nay

Danh mục cổ phiếu các quỹ đầu tư hiện nay

Đây là hình thức quỹ chỉ được xuất hành dành cho các thành viên riêng lẻ của một nhóm hay các tổ chức khác nhau. Các thành viên tham gia này có thể là các cá nhân hay các định chế tài chính hoặc là các tập đoàn kinh tế lớn. Vì vậy nên quỹ thành viên có tính thanh khoản thấp hơn quỹ công chúng nhưng lại có lượng vốn lớn và các nhà đầu tư có thể tham gia kiểm soát quỹ.

Các quỹ đầu tư phổ biến trên thị trường tài chính hiện nay bao gồm:

-

Quỹ cổ phiếu

-

Quỹ đầu tư thu nhập và trái phiếu

-

Quỹ đầu tư của thị trường tiền tệ

-

Quỹ đầu tư hoán đổi danh mục

-

Quỹ đầu tư đặc thù tập trung vào một hoặc hai ngành chính.

Phân loại theo cơ cấu và hoạt động của quỹ

– Quỹ dạng công ty

Đây là một trong các quỹ đầu tư uy tín tại thị trường Việt Nam hiện nay và được rất nhiều nhà đầu tư lựa chọn. Quỹ này là một pháp nhân tức là một công ty được hình thành và hoạt động theo quy định của pháp luật.

Quỹ dạng công ty và căn bản là quỹ của một công ty uy tín lập ra, các nhà đầu tư sẽ lựa chọn một công ty để là nhà quản lý và giám sát quỹ này cũng tương tự như việc có thể thay đổi nếu thấy không đạt được hiệu quả như mong muốn đưa ra như lúc đầu.

– Quỹ dạng hợp đồng

Đây là dạng quỹ mà các công ty, doanh nghiệp sẽ đứng ra mở quỹ và kêu gọi vốn từ các nhà đầu tư khác nhau, hay có thể xem là một dạng quỹ tín thác đầu tư.

Việc thực hiện đầu tư sẽ dựa trên các mục tiêu và điều lệ mà các công ty này đã đưa ra, trong đó các ngân hàng giám sát có vai trò bảo toàn vốn và các tài sản của quỹ.

Vai trò của quỹ đầu tư trên thị trường tài chính kinh tế

Quỹ đầu tư tài chính

Quỹ đầu tư tài chính

Quỹ đầu tư ra đời là giải pháp không chỉ cho các nhà đầu tư kiếm lời mà còn là công cụ độc lập để thúc đẩy sự phát triển của thị trường tài chính. Vai trò của quỹ đầu tư cần làm rõ để nhà đầu tư hiểu về kênh đầu tư linh hoạt này.

Vai trò với nhà đầu tư

Quỹ đầu tư tài chính ra đời là giải pháp cho các nhà đầu tư không có thời gian tìm hiểu thị trường, khả năng phân tích độc lập còn thấp, nhưng vẫn muốn đầu tư để kiếm thêm phần tiền thụ động từ các sản phẩm như cổ phiếu, trái phiếu…

Quỹ đầu tư được quản lý bởi các đơn vị uy tín trong lĩnh vực tài chính sẽ tạo ra một kênh đầu tư an toàn, đáng tin cậy. Đội ngũ chuyên gia giàu kinh nghiệm sẽ sử dụng dòng tiền để chọn kênh đầu tư phù hợp và mang lại nhiều lợi ích nhất.

Quỹ đầu tư sử dụng nguồn tiền đa dạng hóa danh mục đầu tư mục tiêu như vàng, cổ phiếu, dầu mỏ, tiền tệ,… giảm thiểu rủi ro tài chính cho nguồn vốn đầu tư vào quỹ.

Quỹ đầu tư tập hợp nguồn vốn, đưa dòng tiền vào những sản phẩm đầu tư cao cấp mà các cá nhân sẽ khó thực hiện được. Sàn đầu tư cao cấp đảm bảo các tiêu chuẩn về lợi nhuận và tính an toàn.

Quỹ đầu tư thường mang đến cho thị trường chứng khoán nhiều lợi ích nổi bật có thể kể đến như sau:

Quỹ đầu tư uy tín huy động được nhiều nguồn vốn đầu tư vào thị trường chứng khoán, bất động sản, vàng… sẽ tạo nên tính thanh khoản tốt, thúc đẩy thị trường phát triển.

Quỹ đầu tư hoạt động chuyên nghiệp, tạo lòng tin hấp dẫn cho các nhà đầu tư nước ngoài và tạo các quỹ tại thị trường Việt Nam. Nguồn vốn đầu tư tài chính sẽ lớn và tập trung thúc đẩy nền kinh tế phát triển.

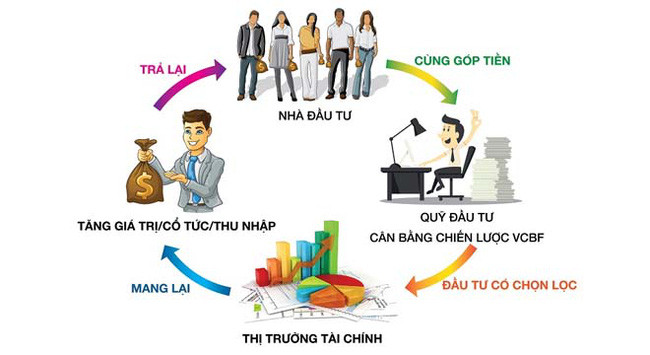

Cách thức để các quỹ đầu tư hoạt động

Quỹ đầu tư chứng khoán

Quỹ đầu tư chứng khoán

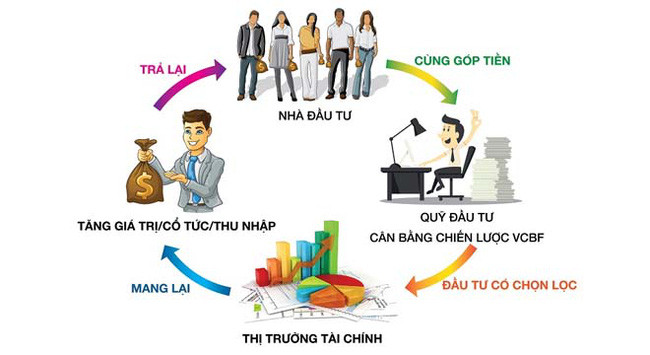

Các quỹ đầu tư được tạo ra bởi các công ty quản lý quỹ, được thiết kế và vận hành nhằm cung cấp các giải pháp đầu tư an toàn, giảm thiểu rủi ro cho các khách hàng. Cách thức hoạt động của quỹ đầu tư hiện nay được thực hiện cụ thể như sau:

Bước 01: Huy động vốn

Các công ty quản lý quỹ sẽ phát hành chứng chỉ quỹ ra thị trường, nhà đầu tư sẽ tham gia bằng cách mua chứng chỉ quỹ. Theo luật chứng khoán đã quy định, chứng chỉ quỹ là một loại chứng khoán xác nhận quyền sở hữu góp vốn của các nhà đầu tư. Với chứng chỉ quỹ này, các nhà đầu tư sẽ được hưởng lợi nhuận hoặc chịu thua lỗ tùy thuộc vào hoạt động đầu tư có thành công hay không. Các nhà đầu tư sẽ không được quyền trực tiếp ảnh hưởng đến hoạt động đầu tư.

Bước 02: Đầu tư

Các công ty phát hành chứng chỉ quỹ sẽ có đội ngũ chuyên gia ở các lĩnh vực tài chính như chứng khoán, bất động sản, vàng thực hiện phân tích thị trường, tiến hành đầu tư vào sản phẩm mục tiêu. Công ty quản lý chứng chỉ quỹ sẽ phân bổ nguồn tiền vào một số sản phẩm nhất định để đầu tư kiếm lời.

Bước 03: Định giá, phát hành và mua lại chứng chỉ quỹ

Công ty quản lý chứng chỉ quỹ sẽ tiến hành định giá chứng chỉ quỹ theo công thức:

Giá chứng chỉ quỹ = Tổng giá trị tài sản ròng của quỹ (NAV) / Tổng số chứng chỉ quỹ đã phát hành (CCQ)

Trong đó trường hợp quỹ đóng: Giá của chứng chỉ quỹ sẽ phụ thuộc vào nhu cầu của thị trường và tương tự với cổ phiếu.

Trường hợp quỹ mở: Giá của chứng chỉ quỹ sẽ bằng NAV/CCQ + phí giao dịch. Với quỹ mở, các công ty quản lý quỹ sẽ mua lại chứng chỉ quỹ nếu có các nhà đầu tư bán lại.

Các quỹ đầu tư tại Việt Nam

Quỹ đầu tư tại Việt Nam

Quỹ đầu tư tại Việt Nam

Hiện nay thị trường tài chính Việt Nam đang phát triển mạnh mẽ, với nhiều quỹ đầu tư được hình thành để huy động vốn. Người chơi quan tâm đến kênh đầu tư này cần phải biết được các quỹ đầu tư uy tín tại thị trường Việt Nam để có thể kiếm tiền an toàn và giảm thiểu tới đa rủi ro tài chính:

-

Công ty quản lý quỹ VinaCapital

-

Công ty liên doanh quản lý quỹ đầu tư của ngân hàng Vietcombank VBCF

-

Công ty quản lý quỹ SSIAM

-

Công ty quản lý Quỹ bảo Việt

-

Công ty quản lý quỹ đầu tư Thiên Việt (viết tắt là TVAM)

Làm thế nào để đầu tư vào một quỹ một cách hiệu quả?

Để có thể đầu tư vào các quỹ hiệu quả, các nhà đầu tư cần lựa chọn những quỹ có thể đáp ứng một số tiêu chí dưới đây:

-

Cân nhắc các quỹ đã có thâm niên hoạt động và có uy tín nhất định trên thị trường, quỹ đầu tư được quản lý bởi một đội ngũ các chuyên gia có nhiều kinh nghiệm.

-

Chọn quỹ chuyên nghiệp và cập nhật các thông tin cho nhà đầu tư một cách thường xuyên, sẵn sàng tư vấn thông tin cho các nhà đầu tư khi cần thiết.

-

Các quỹ khi đang trong thời gian hoạt động tốt và có lợi nhuận cao nên sự tham chiếu giữa các quỹ uy tín.

-

Các nhà đầu tư nên tham khảo các quỹ có danh mục đầu tư đa dạng và cung cấp thông tin đầy đủ trên website chính thức của quỹ.

-

Quỹ có sự đánh giá cao từ các nhà đầu tư chuyên nghiệp và có tiếng nói trong ngành sẽ là một lựa chọn không tồi.

Kết luận

Để có thể tạo ra lợi nhuận và giảm thiểu những rủi ro có thể gặp phải, các nhà đầu tư nên cân nhắc các quỹ đầu tư phù hợp và cách tốt nhất để làm được điều này là cần hiểu rõ về những sản phẩm, mục tiêu mà mình đang nhắm đến. Hiểu đúng mục đích và lợi ích riêng của mỗi quỹ đầu tư sẽ giúp các bạn có lựa chọn hoàn hảo nhất cho mình. Hy vọng rằng những thông tin vừa rồi đã giúp các bạn hiểu rõ hơn về đầu tư là gì, với cách phân loại và cách tham gia quỹ đầu tư hiệu quả.

Phân kỳ giữa RSI và giá

Phân kỳ giữa RSI và giá Biểu đồ RSI tăng giá

Biểu đồ RSI tăng giá Biểu đồ RSI tăng giá

Biểu đồ RSI tăng giá

Bản chất của nhà đầu tư thiên thần

Bản chất của nhà đầu tư thiên thần Một số bước kêu gọi vốn từ nhà đầu tư thiên thần

Một số bước kêu gọi vốn từ nhà đầu tư thiên thần

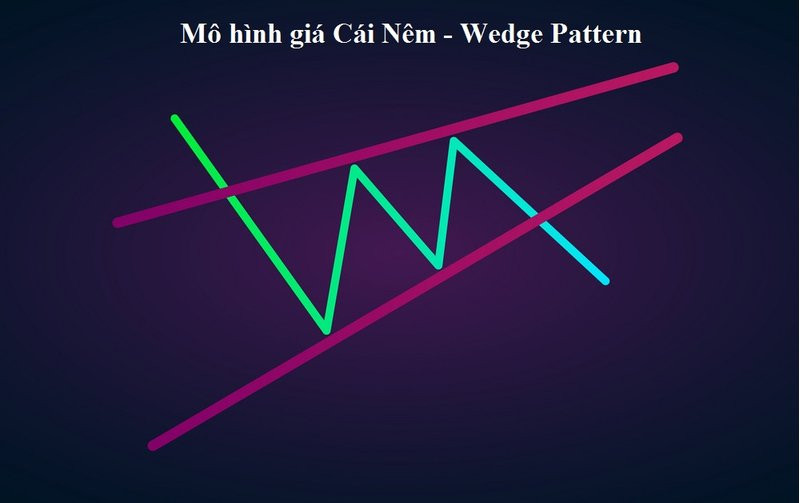

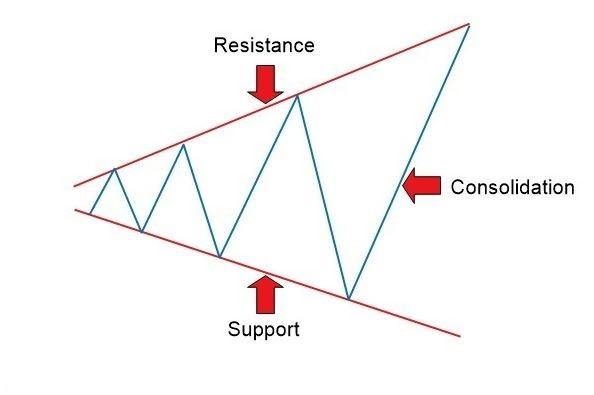

Mô hình nêm tăng (Rising Wedge)

Mô hình nêm tăng (Rising Wedge) Mô hình nêm giảm (Falling Wedge)

Mô hình nêm giảm (Falling Wedge) Mô hình nêm mở rộng (Broadening Wedge)

Mô hình nêm mở rộng (Broadening Wedge)

Các loại quỹ đầu tư

Các loại quỹ đầu tư Danh mục cổ phiếu các quỹ đầu tư hiện nay

Danh mục cổ phiếu các quỹ đầu tư hiện nay Quỹ đầu tư tài chính

Quỹ đầu tư tài chính Quỹ đầu tư chứng khoán

Quỹ đầu tư chứng khoán Quỹ đầu tư tại Việt Nam

Quỹ đầu tư tại Việt Nam

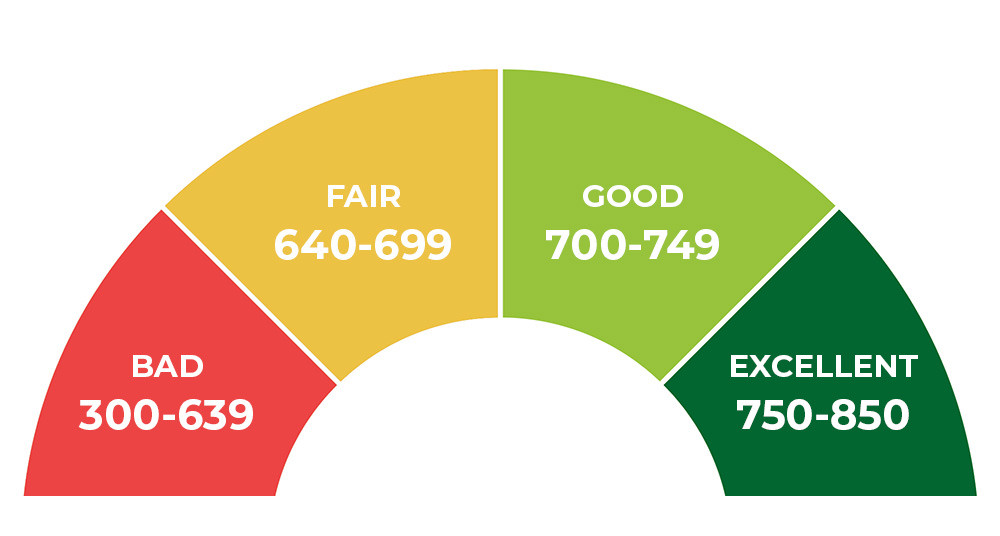

Mục đích của điểm tín dụng

Mục đích của điểm tín dụng Điểm tín dụng tốt và nợ xấu?

Điểm tín dụng tốt và nợ xấu? Cách để gia tăng điểm tín dụng

Cách để gia tăng điểm tín dụng

Các quy tắc của chế độ bản vị vàng

Các quy tắc của chế độ bản vị vàng Lịch sử và sự sụp đổ của chế độ bản vị vàng

Lịch sử và sự sụp đổ của chế độ bản vị vàng