Chào mừng bạn đến với chuyên mục kiến thức của Aerariumfi, hôm nay chúng ta hãy cùng tìm hiểu về một khái niệm quan trọng trong lĩnh vực tài chính, đó là broker là gì? Broker đóng vai trò như thế nào trong thị trường tài chính? Cùng bắt đầu tìm hiểu thôi nào!

Broker là gì?

Broker là gì

Broker là gì

Broker, hay còn gọi là nhà môi giới, trong lĩnh vực tài chính, chứng khoán chuyên thực hiện vai trò trung gian, kết nối giữa nhà đầu tư cá nhân và các bên cung cấp lớn như ngân hàng. Chẳng hạn, thay vì phải đến ngân hàng để giao dịch ngoại tệ, bạn chỉ cần thông qua broker để thực hiện mua bán một cách thuận tiện và nhanh chóng.

Trong thị trường chứng khoán, broker cũng có vai trò tương tự, họ chỉ định giao dịch giữa bên mua và bên bán. Để bắt đầu việc giao dịch chứng khoán, điều đầu tiên mà các trader cần làm là tìm được một nhà môi giới uy tín để có thể tin tưởng.

Các công việc chính của một broker chứng khoán

Một broker chứng khoán sẽ làm rất nhiều công việc khác nhau. Tuy nhiên, cơ bản, một môi giới trên thị trường chứng khoán sẽ thực hiện các công việc như sau:

Thông thường, broker chứng khoán sẽ phụ trách những khách hàng mới tìm hiểu về thị trường chứng khoán hoặc những khách hàng có nhu cầu giao dịch. Bên cạnh những người chơi chứng khoán chuyên nghiệp, họ sẽ thực hiện các lệnh giao dịch.

Công việc của một broker chứng khoán là tư vấn cho khách hàng hiểu rõ hơn về thị trường chứng khoán từ những thông tin cơ bản đến cách thức thực hiện các giao dịch chính xác.

Ngoài việc tư vấn về thị trường chứng khoán, broker chứng khoán phải phân tích cơ hội đầu tư cho khách hàng. Đây là một trong những nhiệm vụ quan trọng nhất mà người broker chứng khoán cần thực hiện. Bởi mục đích chính của nghề broker chứng khoán là giúp khách hàng có những quyết định đầu tư xuất sắc để sinh lời.

Để thực hiện tốt nhiệm vụ này, broker chứng khoán phải là người dày dạn kinh nghiệm và nhạy bén trước những thay đổi của thị trường. Bởi thị trường chứng khoán không tuân theo bất cứ quy tắc nào mà thay vào đó chúng liên tục biến đổi. Nếu không có tư duy phán đoán, phân tích tình hình đầu tư thì rủi ro sẽ rất cao.

Thu nhập của broker chứng khoán dựa vào chất lượng của khách hàng. Chính vì vậy bên cạnh tư vấn, hướng dẫn đầu tư, các broker còn phải thực hiện tốt việc chăm sóc khách hàng để tạo mối quan hệ tốt đẹp.

Công việc của một Broker chứng khoán

Công việc của một Broker chứng khoán

Xem thêm: Lưu ký chứng khoán là gì? Các quy định về lưu ký chứng khoán

Điều kiện để trở thành một broker chứng khoán

Hiện nay chưa có trường hợp đào tạo chuyên ngành môi giới chứng khoán bài bản mà chỉ có các trung tâm đào tạo ngắn hạn để cấp chứng chỉ. Tuy nhiên để trở thành broker chứng khoán giỏi thì cần có kiến thức bài bản về kinh doanh, tài chính cũng như quản lý quỹ. Sau đó nếu bạn muốn theo đuổi nghề này có thể học các ngành quản trị kinh doanh, kế toán kiểm toán, kinh tế để có những kiến thức căn bản.

Sau khi có các kiến thức cơ bản về kinh tế, tài chính, bạn có thể học thêm các chứng chỉ đào tạo về môi giới chứng khoán để hành nghề. Để chính thức hành nghề, bạn phải được cấp chứng chỉ bởi Ủy ban chứng khoán nhà nước cấp. Chứng chỉ này được cấp, nếu bạn đáp ứng đủ các điều kiện cơ bản sau đây:

- Có bằng cử nhân cấp bậc từ ĐH trở lên

- Có chứng chỉ chuyên môn về chứng khoán

- Đã tham gia và vượt qua kỳ thi sát hạch cấp chứng chỉ hành nghề chứng khoán

- Chưa từng dính đến sai phạm bởi Ủy ban chứng khoán

- Phải đảm bảo năng lực pháp luật và năng lực hành vi dân sự

Ngoài những kiến thức thông qua đào tạo, để trở thành broker giỏi, bạn cần chơi chứng khoán để lấy kinh nghiệm thực tế. Chính kinh nghiệm thực tế kết hợp với những kiến thức chuyên môn được đào tạo sẽ giúp các broker đưa ra những tư vấn chính xác nhất cho khách hàng.

Cơ hội nghề nghiệp của broker chứng khoán

Thực trạng thị trường chứng khoán đang phát triển vô cùng mạnh mẽ hiện nay. Số lượng người tham gia thị trường chứng khoán ngày càng tăng. Vì vậy, tương lai của nghề broker chứng khoán rất rộng mở. Broker có thể làm việc tự do hoặc tại các công ty chuyên về tư vấn chứng khoán, sàn chứng khoán.

Tuy nhiên bạn cũng cần lưu ý, bên cạnh những cơ hội hấp dẫn, người chơi broker chứng khoán cũng tiềm ẩn những rủi ro và gặp phải áp lực. Đó là vấn đề tìm kiếm khách hàng và tính toán đầu tư, vì thế để giảm thiểu rủi ro broker cần vững kiến thức và tích lũy kinh nghiệm giao dịch trên sàn chứng khoán để trở thành một broker chứng khoán.

Xem thêm: Công ty chứng khoán là gì?

Kỹ năng cần có của một broker chứng khoán

Kỹ năng cần có của một broker

Kỹ năng cần có của một broker

Ngoài kiến thức chuyên môn, broker chứng khoán là một nghề đòi hỏi rất nhiều kỹ năng để hoàn thành tốt mọi công việc. Tham khảo một số kỹ năng sau:

Có khả năng phân tích thị trường

Thị trường chứng khoán liên tục biến động, ngày hôm nay có thể tăng chóng mặt nhưng ngay lập tức hôm sau có thể lao xuống đáy. Vì vậy người làm nghề broker chứng khoán phải có khả năng phân tích, đánh giá thị trường thông qua các báo cáo tài chính. Để làm được điều này nhân viên môi giới phải tìm hiểu kỹ lưỡng về từng loại chứng khoán để đưa ra quyết định đầu tư chính xác nhất.

Khả năng tìm kiếm thông tin

Để đưa ra quyết định chính xác, thông tin là một trong những yếu tố quan trọng. Vì vậy, các broker chứng khoán phải biết cách tìm kiếm thông tin.

Khả năng nắm bắt cơ hội

Cơ hội hay thời cơ chính là những yếu tố quan trọng đối với broker trong lĩnh vực chứng khoán. Bởi chỉ cần chậm 1 giây, mọi thứ đều có thể thay đổi. Do đó, các broker chứng khoán, rèn luyện kỹ năng nắm bắt cơ hội.

Khả năng tìm kiếm khách hàng

Doanh thu của broker chứng khoán sẽ được dựa vào lượng khách hàng mà họ tìm kiếm được. Thế nên nếu broker muốn có thu nhập tốt thì phải có khả năng tìm kiếm khách hàng tiềm năng. Broker mở rộng mạng lưới khách hàng của mình bằng các mối quan hệ, tiếp thị quảng cáo hay email marketing. Càng nhiều khách hàng tìm đến, thu nhập sẽ càng tăng.

Khả năng chăm sóc khách hàng

Những khách hàng hiện tại không chỉ mang lại cho bạn những nguồn thu nhập mà còn là kênh quảng bá tin cậy nhất. Chính vì vậy, các broker phải có khả năng chăm sóc khách hàng thật tốt. Khi các broker làm tốt, khách hàng sẽ giới thiệu bạn cho bạn bè, người thân khi cần chơi chứng khoán. Điều đó giúp cho lượng khách hàng tiềm năng của bạn sẽ tăng lên đáng kể.

Khả năng giao tiếp tốt

Broker chứng khoán là người thường xuyên phải tiếp xúc với khách hàng. Như vậy, khả năng giao tiếp tốt là vô cùng quan trọng. Một broker chứng khoán giỏi, lại giao tiếp khéo léo sẽ tạo được thiện cảm đối với khách hàng. Do đó bên cạnh việc trau dồi kiến thức chuyên môn thì cần cải thiện cả kỹ năng giao tiếp của mình.

Có khả năng thuyết phục khách hàng

Nhiệm vụ của broker chứng khoán là đưa ra những tư vấn dành cho khách hàng. Tuy nhiên không phải lúc nào khách hàng cũng hoàn toàn tin tưởng vào quyết định của bạn. Chính vì vậy người làm nghề môi giới chứng khoán phải có khả năng thuyết phục khách hàng đưa ra những quyết định dựa trên những tư vấn của mình.

Khả năng chịu được áp lực tốt

Người môi giới chứng khoán là nghề có rất nhiều áp lực, bởi sẽ phải đối diện với rất nhiều khó khăn trong việc tìm kiếm khách hàng, ngay cả khi đã có khách hàng, áp lực có thể đến từ việc đưa ra những quyết định đầu tư. Bởi vì ngay cả những người có tầm nhìn và khả năng phán đoán tốt để phòng khi những rủi ro trước biến động của thị trường chứng khoán. Vì vậy nếu xác định theo đuổi nghề nghiệp này, bạn phải có tâm lý vững vàng và khả năng chịu đựng áp lực thật tốt. Nếu tâm lý yếu bạn không thể theo đuổi được nghề môi giới chứng khoán lâu.

Ngoài các kỹ năng cơ bản trên, công việc broker chứng khoán còn đòi hỏi những kỹ năng khác như phân tích, thu thập thông tin… Bên cạnh đó các broker còn phải luôn cập nhật các tin tức thời sự. Bởi tin tức chính là một căn cứ quan trọng để đưa ra quyết định đầu tư chính xác.

10 tiêu chí quan trọng để đánh giá một broker uy tín

broker-la-gi

broker-la-gi

Đối với nghề broker chứng khoán, để đánh giá một broker có thực sự uy tín hay không, nhà đầu tư cần xem xét kỹ năng theo nhiều khía cạnh, từ hệ thống công cụ tài chính đến dịch vụ chăm sóc khách hàng.

Tiêu chí 1: Hệ thống công cụ tài chính phong phú

Trader có thể nhiêu lợi thế hơn đầu tư chứng khoán tại nhiều thị trường ở cùng một thời điểm. Chính vì lý do này mà hầu hết những broker cố gắng cung cấp công cụ tài chính sao cho đa dạng nhất. Trên một sàn trader có thể đầu tư vào những loại tài sản như hàng hóa, cổ phiếu,… Tính đa dạng trong danh mục đầu tư giúp các trader tối ưu hóa lợi nhuận ít nhất cũng giảm thiểu đi chút rủi ro.

Tiêu chí 2: Loại hình tài khoản đa dạng

Một broker uy tín cần cung cấp đến người chơi các loại hình tài khoản phong phú. Tài khoản demo cho những người mới chơi đến tài khoản dành cho nhà đầu tư chuyên nghiệp với mức nạp tiền cao hơn, hỗ trợ nhiều tiện ích giao dịch.

Tiêu chí 3: Phí chênh lệch hợp lý

Phí spread là một lợi thế dành cho trader. Như vậy bạn cần tìm hiểu kỹ mức phí spread thực tế so với mức phí quảng cáo. Mặc dù nhiều Broker đưa ra lời mời chào hấp dẫn bằng mức phí chênh lệch rất thấp nhưng thực tế áp dụng thì không phải vậy.

Tiêu chí 4: Thời gian giao dịch và mức độ trượt giá

Phí giao dịch chỉ tạo lợi thế ban đầu nhưng không quy định tất cả, quan trọng hơn, các sàn môi giới cần thực hiện lệnh giao dịch tại đúng thời điểm giá mua.

Tiêu chí 5: Hỗ trợ trader giao dịch

Khi phát hiện cơ hội tiềm năng, trader nên lựa chọn những sàn môi giới hỗ trợ tốt cho giao dịch lướt sóng.

Tiêu chí 6: Hỗ trợ công cụ điều chỉnh và nhiều tiện ích khác

Một broker uy tín cần phải hỗ trợ khách hàng đầy đủ các công cụ tùy chỉnh và một số tiện ích cơ bản, nâng cao khác.

Tiêu chí 7: Sàn môi giới đã qua cấp phép

Ở thị trường Việt Nam, các sàn giao dịch Forex vẫn chưa được cấp phép chính thức. Tuy nhiên, những sàn này có thể được cấp phép hoạt động tại một số quốc gia khác. Như vậy, mức độ uy tín cũng sẽ lên hơn.

broker-la-gi

broker-la-gi

Tiêu chí 8: Đảm bảo cho tiền gửi của trader

Bạn cần chọn sàn môi giới Broker sở hữu tài khoản tiền gửi độc lập cho khách hàng. Kèm theo đó là chính sách bồi thường thiệt hại trong những trường hợp có tranh chấp xảy ra.

Tiêu chí 9: Dịch vụ chăm sóc khách hàng

Một sàn môi giới chứng khoán uy tín cần sở hữu đội ngũ khách hàng chu đáo, nhiệt tình. Bạn nên ưu tiên cho cung cấp hotline 24/7 giải đáp những thắc mắc cho khách hàng.

Tiêu chí 10: Đầu tư cho khâu đào tạo

Tại thị trường Việt Nam hiện nay vẫn còn tương đối mới. Vì thế để các trader có thể hiểu rõ hơn về lĩnh vực này. Mỗi sàn môi giới nên cần tập trung cho khâu đào tạo, cung cấp tài liệu hướng dẫn chi tiết.

Aerariumfi – Đơn vị chuyên tư vấn đầu tư chứng khoán, hàng hóa phái sinh hàng đầu Việt Nam

Tại Việt Nam, thị trường chứng khoán vẫn luôn được đánh giá là kênh đầu tư hấp dẫn với nhiều yếu tố. Nếu bạn muốn bắt tay vào chứng khoán mà chưa có kinh nghiệm gì thì có thể liên hệ ngay với Aerariumfi – Công ty Cổ phần Đầu tư và Công nghệ Aerariumfi. Tại đây các bạn sẽ được tư vấn về cách đầu tư có lợi và phòng ngừa rủi ro từ những chuyên gia giàu kinh nghiệm trong lĩnh vực đầu tư của Aerariumfi.

Đến với Aerariumfi, bạn sẽ được cập nhật những thông tin mới nhất về các biến động thị trường từ các số liệu thống kê, phân tích. Đồng thời, còn được cung cấp miễn phí các loại tài liệu tham khảo như biểu đồ, thống kê thị trường, cũng như cách thức giao dịch của từng loại mặt hàng hóa. Để biết thêm các thông tin chi tiết về broker là gì, vui lòng liên hệ ngay đến Aerariumfi với số HOTLINE 0983 668 883 hoặc truy cập website https://ftv.com.vn/ để được các chuyên gia tư vấn nhanh chóng.

Khái niệm kinh tế tri thức là gì?

Khái niệm kinh tế tri thức là gì? Vai trò của kinh tế tri thức

Vai trò của kinh tế tri thức Cơ hội và thách thức của nền kinh tế tri thức

Cơ hội và thách thức của nền kinh tế tri thức Một số giải pháp phát triển nền kinh tế tri thức hiện nay

Một số giải pháp phát triển nền kinh tế tri thức hiện nay

Sức mạnh của lãi kép

Sức mạnh của lãi kép Sự khác nhau giữa lãi đơn và lãi kép

Sự khác nhau giữa lãi đơn và lãi kép

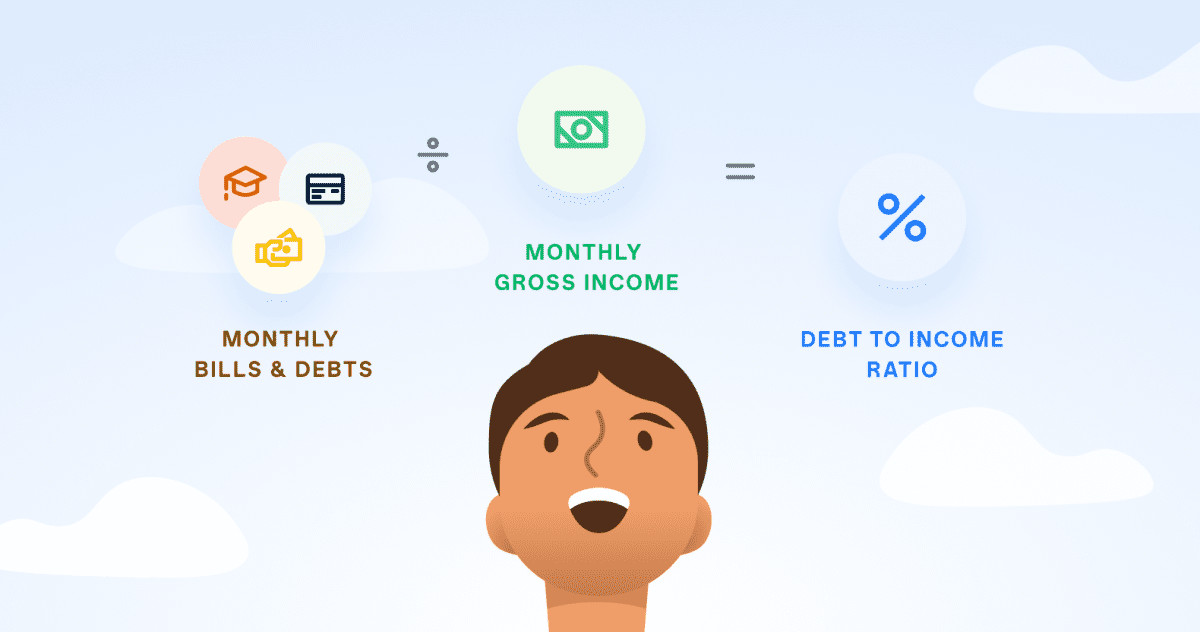

Ý nghĩa của DTI

Ý nghĩa của DTI Công thức tính DTI

Công thức tính DTI Cách giảm chỉ số DTI

Cách giảm chỉ số DTI

Công việc của một Broker chứng khoán

Công việc của một Broker chứng khoán Kỹ năng cần có của một broker

Kỹ năng cần có của một broker

vai-tro-tai-chinh

vai-tro-tai-chinh

Các nhà đầu tư điển hình hiện nay

Các nhà đầu tư điển hình hiện nay Các tố chất để trở thành một Investor thông minh

Các tố chất để trở thành một Investor thông minh Cần nắm được thông tin gì trước khi đến với đầu tư

Cần nắm được thông tin gì trước khi đến với đầu tư

giao dịch T0

giao dịch T0 nguyên tắc giao dịch T0

nguyên tắc giao dịch T0 lợi ích và rủi ro giao dịch T0

lợi ích và rủi ro giao dịch T0

Mục đích phản ánh của nợ ngắn hạn

Mục đích phản ánh của nợ ngắn hạn Phân loại các khoản nợ ngắn hạn của doanh nghiệp

Phân loại các khoản nợ ngắn hạn của doanh nghiệp Những chỉ tiêu của nợ ngắn hạn

Những chỉ tiêu của nợ ngắn hạn

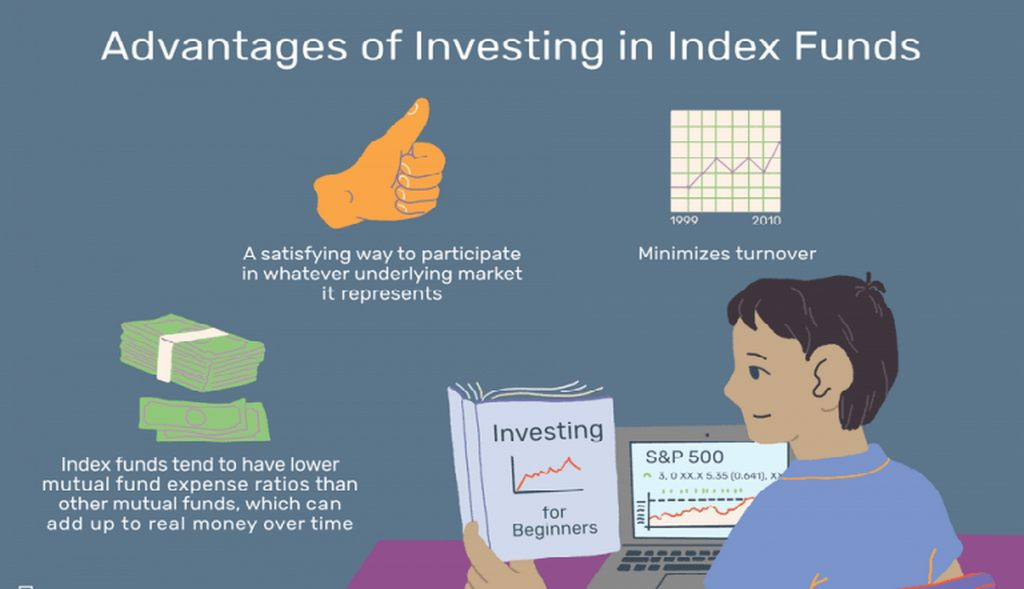

Ưu Điểm Của Quỹ Chỉ Số

Ưu Điểm Của Quỹ Chỉ Số Phân Biệt Giữa Quỹ Mở và Quỹ ETF

Phân Biệt Giữa Quỹ Mở và Quỹ ETF Danh Sách Quỹ Chỉ Số Tại Việt Nam

Danh Sách Quỹ Chỉ Số Tại Việt Nam

Các hình thức bao thanh toán

Các hình thức bao thanh toán Quy định về bao thanh toán

Quy định về bao thanh toán Thực trạng bao thanh toán tại Việt Nam hiện nay

Thực trạng bao thanh toán tại Việt Nam hiện nay