Đầu tư chứng khoán hiện nay là một trong những kênh sinh lời hấp dẫn và tiềm năng cho những ai đang sở hữu nguồn vốn nhàn rỗi. Việc sử dụng nguồn tài chính này để đầu tư vào chứng khoán không chỉ giúp các nhà đầu tư có cơ hội thu về lợi nhuận cao mà còn giúp gia tăng thu nhập thực tế của họ. Tuy nhiên, cũng giống như bất kỳ hình thức đầu tư nào khác, đầu tư chứng khoán chứa đựng những rủi ro có thể xảy ra, khiến nhà đầu tư gặp phải những thiệt hại không mong muốn. Trong bài viết này, chúng ta sẽ cùng tìm hiểu về rủi ro trong đầu tư là gì và cách thức để quản lý rủi ro nhằm đảm bảo đầu tư an toàn và đạt kết quả sinh lời tốt nhất.

Giải nghĩa về rủi ro trong đầu tư chứng khoán

rui-ro-trong-dau-tu-la-gi

rui-ro-trong-dau-tu-la-gi

Tìm hiểu những rủi ro trong đầu tư chứng khoán là gì

Rủi ro trong đầu tư chứng khoán được hiểu là những sự kiện không may mắn xảy ra đối với nhà đầu tư khi thực hiện giao dịch trên thị trường chứng khoán. Có nhiều loại rủi ro khác nhau mà nhà đầu tư có thể gặp phải. Nếu các nhà đầu tư không nắm rõ các loại rủi ro đó và không có giải pháp ứng phó hợp lý, thì nguy cơ thua lỗ hoặc thậm chí là mất trắng vốn là rất cao.

Rủi ro trong đầu tư chứng khoán có thể được chia thành hai loại chính là rủi ro hệ thống và rủi ro phi hệ thống.

Những loại rủi ro khi đầu tư chứng khoán thường gặp

Rủi ro trong đầu tư chứng khoán có thể đến từ nhiều nguồn khác nhau. Các nhà đầu tư cần tìm hiểu rõ để có những giải pháp phòng ngừa kịp thời. Dưới đây là tổng hợp và phân tích về những rủi ro phổ biến thường gặp trong đầu tư cổ phiếu nhằm giúp các nhà đầu tư hiểu rõ hơn về thị trường.

Rủi ro hệ thống

Rủi ro hệ thống trong đầu tư chứng khoán, còn được gọi là rủi ro thị trường, là loại rủi ro có thể ảnh hưởng đến toàn bộ các yếu tố trên thị trường. Bất kỳ ngành nghề nào trên thị trường cũng đều bị ảnh hưởng bởi loại rủi ro này. Đối với loại rủi ro này, các nhà đầu tư không thể tránh khỏi mà chỉ có thể vận dụng những kinh nghiệm sẵn có và kiến thức để hạn chế cũng như giảm thiểu tác động mà rủi ro này gây ra.

Rủi ro hệ thống bao gồm bốn loại chính:

-

Rủi ro hàng hóa: Khi các nhà đầu tư mua vào các mã cổ phiếu đang liên quan đến các sản phẩm hàng hóa, giá của các loại hàng hóa sẽ có một số tác động trực tiếp đến thị trường chứng khoán, đặc biệt là các loại hàng hóa bị ảnh hưởng bởi chính sách của Nhà nước như: Năng lượng, điện, ga, xăng,…

-

Rủi ro mô hình: Khi xây dựng mô hình đầu tư, nếu nhà đầu tư không sử dụng các yếu tố và kỹ thuật phù hợp với thị trường. Những biến động của thị trường chứng khoán thường không tuân theo một quy tắc cố định nào cả vì vậy dẫn đến rủi ro không tránh khỏi.

-

Rủi ro do lạm phát và lãi suất cao: Rủi ro lãi suất xuất hiện bởi sự dao động của mức lãi suất trái phiếu của Chính phủ tạo ra sự biến động trong kỳ vọng về mức lợi nhuận của các chứng khoán khác. Giá chứng khoán luôn tỷ lệ nghịch với lãi suất trên thị trường, tức là khi lãi suất thị trường tăng thì đồng nghĩa với giá chứng khoán sẽ giảm.

-

Rủi ro bởi tính thanh khoản: Đặc trưng của thị trường chứng khoán chính là tính thanh khoản, điều này thể hiện khả năng chuyển từ chứng khoán sang tiền mặt hoặc ngược lại một cách nhanh chóng. Rủi ro thanh khoản xuất hiện bởi sự thay đổi của các điều kiện giao dịch dẫn đến sự bất ổn của thị trường chứng khoán. Thông thường thì khả năng thanh khoản và khối lượng đặt lệnh giao dịch của nhà đầu tư sẽ cao khi có số lượng chứng khoán lớn. Ngược lại thì khả năng thanh khoản bị thấp khi số lượng chứng khoán giảm xuống.

Rủi ro phi hệ thống

rui-ro-trong-dau-tu-la-gi

rui-ro-trong-dau-tu-la-gi

Các loại rủi ro khi đầu tư tài chính

Là loại rủi ro trong đầu tư chứng khoán xảy ra với từng ngành và lĩnh vực riêng biệt. Loại rủi ro này không có tính chất bao trùm toàn bộ thị trường mà sẽ chỉ tác động đến một nhóm nhà đầu tư nhất định nào đó.

Đối với rủi ro phi hệ thống thì các nhà đầu tư hoàn toàn có khả năng tránh được bằng cách phân tích và nhận diện dựa trên kinh nghiệm học được.

Rủi ro phi hệ thống sẽ bao gồm năm loại như sau: Rủi ro xếp hạng, rủi ro lừa đảo, kiểm toán, truyền thông và pháp lý.

-

Rủi ro xếp hạng: Đây là loại rủi ro luôn có những đánh giá và được xếp hạng dù trong bất kỳ ngành nghề hay lĩnh vực nào. Bởi vì rủi ro xếp hạng đã xuất hiện bởi chính sự thay đổi thứ hạng lên xuống của các công ty, doanh nghiệp hoạt động trong cùng lĩnh vực. Cụ thể thì thứ hạng của doanh nghiệp này lên hoặc xuống sẽ khiến giá cổ phiếu đó cũng biến động theo.

-

Rủi ro lừa đảo: Dấu hiệu của rủi ro lừa đảo sẽ xuất hiện ở nhiều lĩnh vực cũng như nhiều ngành nghề sau một khoảng thời gian hoạt động nào đó nếu như không kịp thời thay đổi.

Sự ảnh hưởng cũng như không có thêm giá trị thì việc đổi mới sẽ gây nên sự tăng trưởng rất chậm đối với lợi nhuận của các công ty, doanh nghiệp. Đồng thời bị các đối thủ cùng ngành vượt lên một cách nhanh chóng. Theo đó mà giá cả của các cổ phiếu hay chứng khoán của các doanh nghiệp cũng sẽ bị sụt giảm.

-

Rủi ro kiểm toán: Hoạt động kiểm toán thường nhằm mục đích để đánh giá những nguồn vốn và tài sản mà các doanh nghiệp đang sử dụng không hiệu quả, không mang lại nguồn lợi nhuận khiến doanh nghiệp bị thiệt hại và giá cổ phiếu sụt giảm.

-

Rủi ro truyền thông: Trên thị trường kinh doanh, những hình ảnh và uy tín của một công ty, doanh nghiệp có thể bị tác động xấu với các đối thủ khác, hay những tin tức xấu khác. Các yếu tố đó đều sẽ khiến giá chứng khoán của công ty doanh nghiệp đó nhanh chóng bị giảm.

-

Rủi ro pháp lý: Để nâng cao tính minh bạch cho thị trường đầu tư cổ phiếu, nhà đầu tư cần liên tục điều chỉnh những quy định nghiêm ngặt về vốn cũng như luật chứng khoán. Các nhà đầu tư hay những doanh nghiệp phát hành sẽ đối mặt với những rủi ro lớn về pháp lý nếu như không nắm rõ các điều luật do Nhà nước đã ban hành.

Nắm bắt rủi ro khi chơi chứng khoán thì có nên đầu tư chứng khoán?

rui-ro-trong-dau-tu-la-gi

rui-ro-trong-dau-tu-la-gi

Rủi ro trong đầu tư cổ phiếu

Với 09 dạng rủi ro trên và mức độ ảnh hưởng của từng loại cũng đã ít nhiều gây ra sự sụt giá một cách khó lường của thị trường chứng khoán, từ đó gây nên nguy cơ thua lỗ. Vậy thì có nên đầu tư chứng khoán khi có nhiều rủi ro như vậy hay không?

Câu trả lời là kênh đầu tư chứng khoán luôn là kênh sinh lời có lợi nhuận cao và hấp dẫn, nếu các nhà đầu tư đã có đủ kinh nghiệm, nắm bắt tốt thị trường và có phương pháp phòng ngừa, giảm thiểu rủi ro thì các nhà đầu tư hoàn toàn có thể tham gia vào thị trường chứng khoán để tìm cơ hội kiếm lời từ nguồn tiền nhàn rỗi sau khi đã trang bị đầy đủ kiến thức, đầu tư thời gian và xác lập mục tiêu rõ ràng.

Có không ít các nhà đầu tư chứng khoán dù phải đối mặt với rủi ro khi đầu tư nhưng vẫn biết cách vượt qua giai đoạn khó khăn của các công ty, doanh nghiệp cũng như khó khăn của thị trường để nắm bắt cơ hội thu về lợi nhuận.

Đây không phải là trò chơi đỏ đen, mà là một sàn đấu trí tuệ, nơi để giành được chiến thắng thì nhà đầu tư cũng phải thật tỉnh táo, đồng thời có vốn kiến thức và chiến lược đầu tư phù hợp, từ đó đưa ra những quyết định giao dịch phù hợp nhất.

Chiến lược đầu tư hay cách quản lý rủi ro chính là yếu tố chính quyết định cho việc đầu tư đang thua lỗ hay sinh lời. Thế nên, các nhà đầu tư nên dè dặt với những rủi ro đang xuất hiện trong đầu tư mà đã khiến bản thân mình mất đi những cơ hội sinh lời hấp dẫn từ thị trường cổ phiếu. Khi các nhà đầu tư có đủ kinh nghiệm trên thị trường thì dù có xảy ra rủi ro nào thì họ cũng có thể biến chúng thành cơ hội của bản thân mình.

Cần quản lý rủi ro trong đầu tư cổ phiếu thế nào?

Bất kỳ ai tham gia vào thị trường chứng khoán cũng sẽ phải đối mặt với những rủi ro. Mặc dù vậy, cũng sẽ có những giải pháp phù hợp tùy vào kiến thức và kinh nghiệm của mỗi nhà đầu tư để có thể giảm thiểu được rủi ro một cách hiệu quả nhất trong giao dịch.

Dưới đây là những giải pháp phổ biến và hiệu quả nhất có thể giúp các nhà đầu tư mới ít kinh nghiệm có thể phòng ngừa và tránh được những rủi ro trên thị trường.

1. Tìm hiểu thật kỹ về thị trường

rui-ro-trong-dau-tu-la-gi

rui-ro-trong-dau-tu-la-gi

Rủi ro và lợi ích của cổ phiếu

Đối với những nhà đầu tư khi mới tham gia thị trường cổ phiếu, việc tìm kiếm kiến thức về những rủi ro trong chứng khoán, các yếu tố ảnh hưởng đến giá cả và chỉ số có thể thao túng thị trường là rất cần thiết. Thông qua đó, các nhà đầu tư mới có thể dễ dàng nắm bắt được xu hướng cũng như những biến động trên thị trường chứng khoán.

Đồng thời, các nhà đầu tư cũng cần phải tính toán hơn trước mọi quyết định đầu tư, không để bị tâm lý đám đông dẫn dắt, hãy chịu ảnh hưởng bởi các yếu tố ngoài cả. Bên cạnh đó các nhà đầu tư không ngừng trau dồi và nâng cao kiến thức, kỹ năng phân tích kỹ thuật chuyên sâu và căn bản để hình thành nên những chiến lược để đầu tư phù hợp cho bản thân mình.

2. Lựa chọn đầu tư qua các công ty môi giới chuyên nghiệp

Để đảm bảo được tính ổn định và an toàn khi tham gia đầu tư vào thị trường chứng khoán, các nhà đầu tư cần lựa chọn thật kỹ những công ty môi giới chứng khoán chuyên nghiệp, có độ uy tín cao. Đây chính là điều kiện tiên quyết để đảm bảo cho sự minh bạch của thị trường, khớp lệnh được thực hiện nhanh chóng, thông tin được cập nhật chính xác và ít bị tác động bởi một số yếu tố gây thao túng đến giá cả chứng khoán.

3. Cần tập trung vào đầu tư chứng khoán dài hạn

Những chiến lược đầu tư chứng khoán dài hạn sẽ giúp các nhà đầu tư có thể giảm thiểu một cách hiệu quả những rủi ro trong đầu tư và bao gồm cả các rủi ro hệ thống và rủi ro phi hệ thống. Khi đầu tư dài hạn thì các nhà đầu tư sẽ không phải chịu ảnh hưởng những biến động ngắn hạn trên thị trường.

Cách đầu tư dài hạn và mang lại nguồn lợi nhuận bền vững và lâu dài từ doanh nghiệp được xem là một trong những hình thức thông minh. Bên cạnh đó, việc được nhận cổ tức đều đặn, các nhà đầu tư dài hạn cần được hưởng lợi từ sự chênh lệch giá cổ phiếu gây nên bởi sự tăng trưởng và phục hồi của doanh nghiệp sau khi biến động.

4. Đa dạng hóa đầu tư

Các nhà đầu tư thường sử dụng phương pháp đa dạng hóa các loại cổ phiếu, chứng khoán đầu tư cũng như các mã ngành để có thể giảm thiểu được rủi ro phi hệ thống. Việc chỉ tập trung vào một hoặc hai mã cổ phiếu tiềm năng là không nên làm để tránh khỏi rủi ro xếp hạng, lừa đảo và thông tin ngành…

Tuy nhiên, các nhà đầu tư vẫn cần cân đối số lượng mã cổ phiếu và lựa chọn kênh đầu tư sao cho phù hợp với ngân sách của bản thân mình, với thời gian mà bạn có thể dành để theo dõi tập trung đem lại nguồn lợi nhuận cao nhất, tránh việc ôm đồm quá nhiều mã cổ phiếu khiến việc mất tập trung và không hiệu quả.

5. Tuân theo quy luật đầu tư

rui-ro-trong-dau-tu-la-gi

rui-ro-trong-dau-tu-la-gi

Cần tránh với rủi ro trong đầu tư

Các nhà đầu tư khi tham gia thị trường chứng khoán cần có tính kỷ luật cũng như có mục tiêu đầu tư thật rõ ràng để dựa vào đó làm căn cứ tuân thủ theo trong quá trình đầu tư. Đây không phải là nơi bạn nên đầu tư theo hình thức lướt sóng.

Nếu muốn đầu tư an toàn và đạt hiệu quả sinh lời tốt thì cần đầu tư dài hạn đồng thời tuân thủ nghiêm ngặt những nguyên tắc và kỷ luật của đầu tư chứng khoán.

Nguyên tắc và việc cắt lỗ và mục tiêu được xây dựng nên các nhà đầu tư cần tuân theo một cách nghiêm ngặt, điều này sẽ giúp cho mọi người không bị cuốn theo những diễn biến khó lường bởi thị trường. Từ đó các nhà đầu tư sẽ kiểm soát rất tốt số vốn đầu tư của bản thân theo đúng những nguyên tắc và tỷ lệ đã đặt ra để thu về hiệu quả sinh lời tốt nhất.

Kết luận

Như vậy, nội dung bài viết trên đã cung cấp cho các bạn những kiến thức tổng hợp về khái niệm rủi ro đầu tư chứng khoán là gì cũng như dấu hiệu nhận biết các loại rủi ro phổ biến và tham khảo một số giải pháp để có thể quản lý rủi ro đầu tư sao cho hiệu quả nhất. Hy vọng những kiến thức về rủi ro đầu tư chứng khoán sẽ hữu ích và có nhiều giá trị đối với các nhà đầu tư để áp dụng hiệu quả trong thực tế thị trường. Chúc các bạn khi tham gia đầu tư sẽ luôn sáng suốt để giao dịch hiệu quả!

FTV – Đơn vị chuyên tư vấn các kiến thức về đầu tư chứng khoán, hàng hóa phái sinh uy tín tại Việt Nam

Thị trường chứng khoán là kênh đầu tư hấp dẫn và luôn khiến rất nhiều người đặc biệt quan tâm và muốn thử sức để tham gia vào lĩnh vực này. Vì chưa có nhiều kinh nghiệm và kiến thức, các bạn đang loay hoay chưa biết bắt đầu từ đâu và chưa biết có thể tìm hiểu về đầu tư chứng khoán ở đâu thì hãy liên hệ ngay với FTV (Công ty Cổ phần Đầu tư và Công nghệ FTV) chúng tôi. Tại đây, luôn có đội ngũ chuyên gia tư vấn nhiệt tình, sẵn sàng hỗ trợ 24/7 các kiến thức chứng khoán, cách đầu tư và phòng ngừa rủi ro hiệu quả.

Nếu các bạn còn thắc mắc về rủi ro trong đầu tư là gì, hãy vui lòng nhấc điện thoại lên gọi ngay thông qua số Hotline 0983 668 883 hoặc truy cập nhanh vào website ftv.com.vn, nhanh tay đặt câu hỏi để được hỗ trợ giải đáp kịp thời nhé!

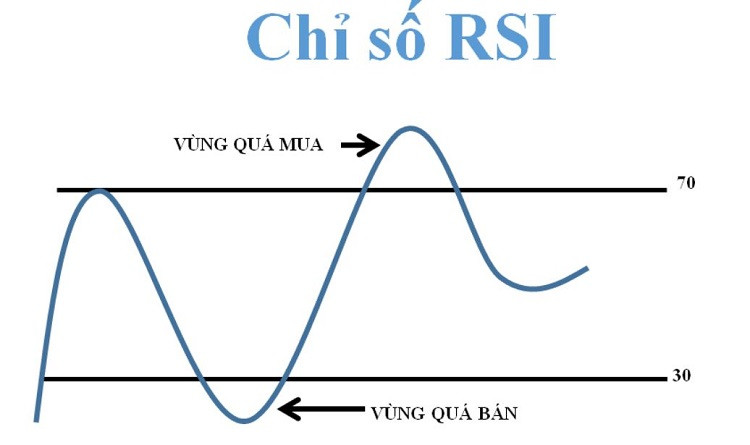

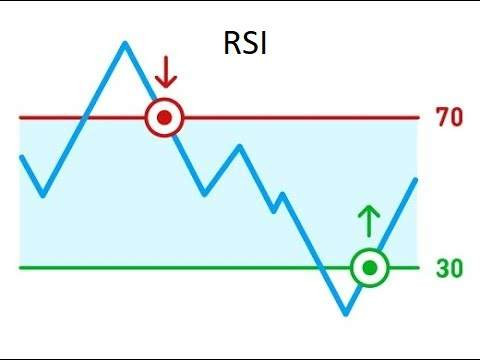

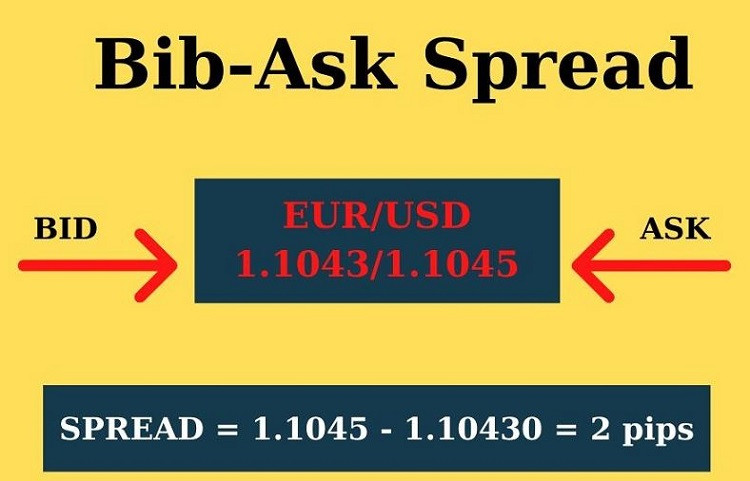

RSI là gì?

RSI là gì? Ý nghĩa của RSI trong giao dịch

Ý nghĩa của RSI trong giao dịch Các vùng quá mua và quá bán trong RSI

Các vùng quá mua và quá bán trong RSI

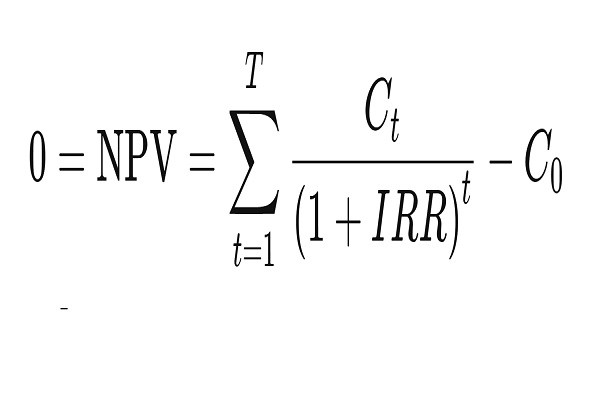

Công thức tính chỉ số IRR

Công thức tính chỉ số IRR Ưu điểm và nhược điểm của chỉ số IRR

Ưu điểm và nhược điểm của chỉ số IRR Mối quan hệ giữa IRR và NPV

Mối quan hệ giữa IRR và NPV

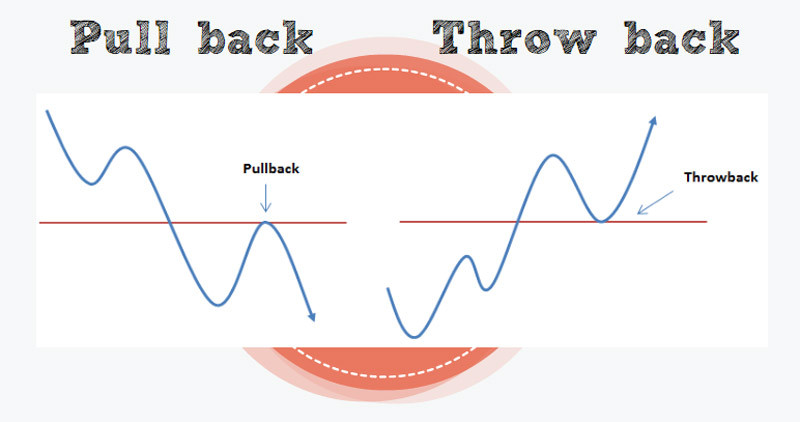

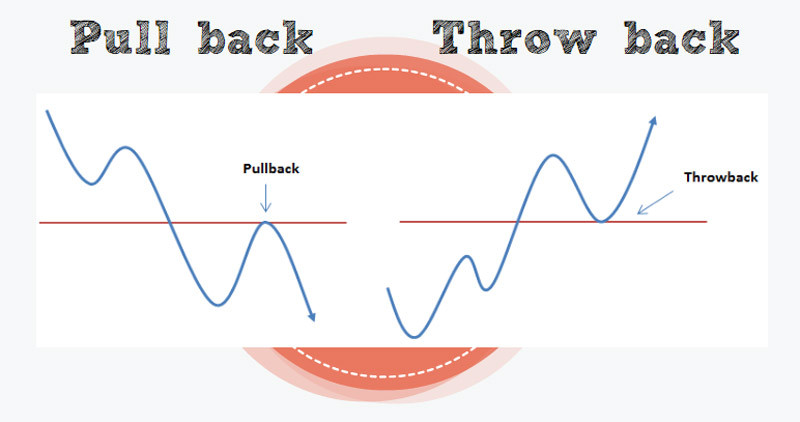

Ưu và Nhược điểm Trong Giao Dịch Pullback

Ưu và Nhược điểm Trong Giao Dịch Pullback Chiến lược Giao dịch Pullback

Chiến lược Giao dịch Pullback Phân Biệt Giữa Throwback và Pullback

Phân Biệt Giữa Throwback và Pullback

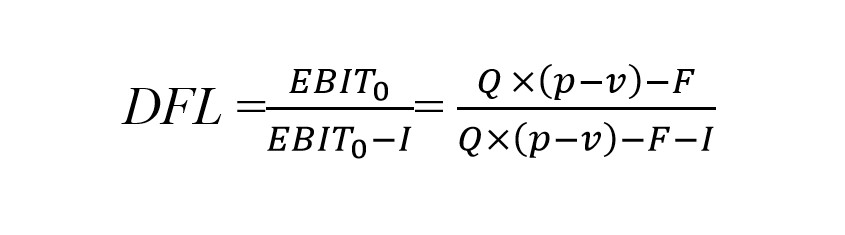

Công thức tính đòn bẩy tài chính

Công thức tính đòn bẩy tài chính Ưu và nhược điểm của đòn bẩy tài chính

Ưu và nhược điểm của đòn bẩy tài chính Sử dụng đòn bẩy tài chính sao cho có hiệu quả

Sử dụng đòn bẩy tài chính sao cho có hiệu quả

Bản Chất và Cách Tính Vốn Cổ Phần

Bản Chất và Cách Tính Vốn Cổ Phần Phân Loại Vốn Cổ Phần

Phân Loại Vốn Cổ Phần Một Số Vấn Đề Liên Quan Đến Vốn Cổ Phần

Một Số Vấn Đề Liên Quan Đến Vốn Cổ Phần

tính-biến-động

tính-biến-động

y-nghia-pe

y-nghia-pe yeu-to-anh-huong

yeu-to-anh-huong

Ưu và Nhược Điểm Khi Giao Dịch Pullback

Ưu và Nhược Điểm Khi Giao Dịch Pullback Chiến Lược Giao Dịch Pullback Hiệu Quả

Chiến Lược Giao Dịch Pullback Hiệu Quả Phân Biệt Giữa Pullback và Throwback

Phân Biệt Giữa Pullback và Throwback

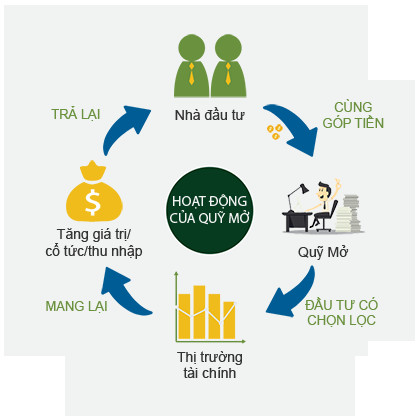

Chức Năng và Nhiệm Vụ Chính của Quỹ Đầu Tư Phát Triển

Chức Năng và Nhiệm Vụ Chính của Quỹ Đầu Tư Phát Triển Những Lợi Ích Lớn của Quỹ Đầu Tư Phát Triển Tại Việt Nam

Những Lợi Ích Lớn của Quỹ Đầu Tư Phát Triển Tại Việt Nam