Hiện nay, hoạt động thoái vốn đang nhận được sự quan tâm lớn từ các nhà đầu tư và doanh nghiệp, nhất là trong bối cảnh thị trường tài chính không ngừng biến đổi. Vậy thoái vốn là gì? Ai là người cần hiểu rõ về quy trình và các hình thức thoái vốn? Hãy cùng tìm hiểu chi tiết trong bài viết này.

Thoái Vốn Là Gì?

Thoái vốn là gì?

Thoái vốn là gì?

Thoái vốn (Divestment) là quá trình giảm bớt sở hữu tài sản của một tổ chức hay doanh nghiệp trong một hoặc nhiều lĩnh vực nhằm tối ưu hóa nguồn lực và tập trung vào các hoạt động kinh doanh chính. Thoái vốn có thể bao gồm việc bán bớt tài sản hợp pháp, cổ phần tại các công ty con hoặc rút lui hoàn toàn khỏi một lĩnh vực kinh doanh nào đó.

Thoái Vốn Nhà Nước Là Gì?

Thoái vốn nhà nước đề cập đến việc chính phủ hoặc cơ quan nhà nước bán lại phần vốn sở hữu tại các doanh nghiệp nhà nước. Mục đích chính của việc này là giảm gánh nặng tài chính cho ngân sách nhà nước và khuyến khích các doanh nghiệp hoạt động hiệu quả hơn.

Thoái Vốn Cổ Phiếu Là Gì?

Thoái vốn cổ phiếu là quá trình mà các công ty lớn thực hiện việc bán một phần hoặc toàn bộ các cổ phiếu mà họ nắm giữ trong các công ty con. Điều này giúp tạo ra nguồn vốn để tái đầu tư vào các lĩnh vực có lợi hơn.

Thoái Vốn Cổ Phần Là Gì?

Thoái vốn cổ phần diễn ra khi một cá nhân hoặc tổ chức quyết định bán cổ phần mà mình nắm giữ tại một công ty khác, nhằm thực hiện lợi nhuận, tìm kiếm cơ hội đầu tư mới hoặc điều chỉnh danh mục đầu tư của mình.

Đặc Điểm Của Thoái Vốn

Đặc điểm của thoái vốn

Đặc điểm của thoái vốn

Việc thoái vốn không chỉ đơn thuần là việc bán tài sản hay cổ phần mà còn mang ý nghĩa sâu sắc trong việc tái cấu trúc và định hướng lại chiến lược kinh doanh của công ty. Các đặc điểm nổi bật của quá trình này bao gồm:

- Giúp doanh nghiệp tập trung vào các lĩnh vực kinh doanh cốt lõi.

- Tạo ra nguồn vốn để đầu tư vào các lĩnh vực phát triển tiềm năng hơn.

- Có thể dẫn đến việc tái cấu trúc tổ chức, tạo ra các cơ hội tăng trưởng mới.

Các Hình Thức Thoái Vốn Phổ Biến

Hiện nay có nhiều hình thức thoái vốn khác nhau, bao gồm:

Spin-off

Spin-off là hoạt động mà một công ty mẹ tạo ra một công ty con mới bằng cách phân phối cổ phần của công ty đó cho các nhà đầu tư hiện tại. Sau quá trình này, công ty con trở thành một thực thể độc lập và có thể hoạt động riêng biệt.

Bán Cổ Phần Khởi Màu

Trong hình thức này, công ty mẹ tiến hành bán cổ phần của mình tại công ty con ra thị trường chứng khoán để huy động vốn. Việc này được thực hiện với hy vọng nâng cao giá trị cổ phiếu và cải thiện tình hình tài chính của công ty mẹ.

Bán Trực Tiếp Tài Sản

Đây là hình thức mà doanh nghiệp bán các tài sản vật chất như bất động sản, máy móc, thiết bị cho một bên khác. Hình thức này thường được sử dụng trong những trường hợp cần thu hồi nhanh nguồn vốn hoặc khi doanh nghiệp muốn giảm thiểu chi phí duy trì tài sản.

Những Nguyên Nhân Khiến Doanh Nghiệp Thoái Vốn

Những nguyên nhân khiến doanh nghiệp thoái vốn

Những nguyên nhân khiến doanh nghiệp thoái vốn

Có nhiều lý do khiến doanh nghiệp quyết định thoái vốn như:

- Tập trung vào lĩnh vực chính: Doanh nghiệp có thể nhận thấy rằng một số hoạt động không mang lại giá trị hữu hình hoặc lợi nhuận nên quyết định thoái vốn để tập trung vào những lĩnh vực cốt lõi.

- Tạo nguồn vốn: Việc bán tài sản giúp doanh nghiệp thu hồi vốn nhằm tái đầu tư vào các lĩnh vực quan trọng hơn.

- Giảm chi phí: Thoái vốn có thể giúp giảm bớt các chi phí hoạt động không cần thiết.

Những Thách Thức Cần Đối Mặt Khi Thoái Vốn

Những thách thức cần đối mặt khi thoái vốn

Những thách thức cần đối mặt khi thoái vốn

Thế nhưng, thoái vốn cũng mang đến không ít thách thức cho doanh nghiệp, bao gồm:

- Đánh giá đúng giá trị tài sản: Việc xác định giá trị thực sự của tài sản là rất quan trọng và cũng đầy thách thức.

- Quản lý quy trình thoái vốn: Một quy trình thoái vốn không được quản lý tốt có thể dẫn đến tổn thất lớn cho doanh nghiệp.

- Ảnh hưởng đến nhân sự: Thoái vốn có thể ảnh hưởng đến tâm lý của nhân viên, dẫn đến những biến động trong tổ chức.

Khi Thoái Vốn Cần Làm Gì?

Khi thoái vốn cần làm gì?

Khi thoái vốn cần làm gì?

Trong quá trình thoái vốn, doanh nghiệp cần chú ý thực hiện các bước sau:

- Công bố thông tin kịp thời: Đảm bảo rằng mọi thông tin liên quan đến thoái vốn được công bố đầy đủ và chính xác để tạo sự minh bạch cho các nhà đầu tư.

- Điều tra nguyên nhân: Doanh nghiệp cần tìm hiểu kỹ càng các nguyên nhân dẫn đến việc thoái vốn để đưa ra những quyết định chính xác trong tương lai.

- Tìm kiếm đối tác mới: Sẵn sàng tìm kiếm và hợp tác với các đối tác tiềm năng để tạo ra giá trị gia tăng cho công ty.

- Lập kế hoạch phân bổ lại nguồn vốn: Xây dựng chiến lược tái cơ cấu nguồn vốn hợp lý để đáp ứng nhu cầu kinh doanh.

- Tập trung quản lý kinh doanh: Nâng cao hiệu quả quản lý các hoạt động kinh doanh chính để cải thiện tình hình tài chính và phát triển bền vững.

Kết Luận

Qua những thông tin trên, hy vọng bạn đã hiểu rõ hơn về thoái vốn và vai trò của nó trong hoạt động của doanh nghiệp. Đây không chỉ là một kỹ thuật tài chính, mà còn là một phần không thể thiếu trong chiến lược phát triển của mỗi tổ chức. Hãy theo dõi thêm thông tin và cập nhật các xu hướng mới từ chúng tôi tại aerariumfi.com để không bỏ lỡ những kiến thức bổ ích liên quan đến thị trường bất động sản và tài chính.

Dòng tiền thông minh

Dòng tiền thông minh

Volume đánh giá tiềm năng cổ phiếu

Volume đánh giá tiềm năng cổ phiếu

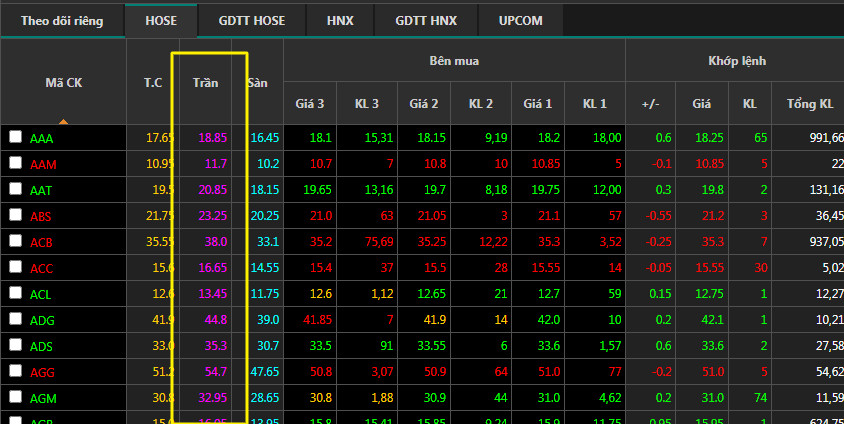

Chỉ số CE trong bảng giá chứng khoán

Chỉ số CE trong bảng giá chứng khoán

Phân loại chính sách tài khóa

Phân loại chính sách tài khóa Công cụ của chính sách tài khóa

Công cụ của chính sách tài khóa Những câu hỏi liên quan đến tài khóa

Những câu hỏi liên quan đến tài khóa