Chứng khoán phái sinh là một lĩnh vực ngày càng thu hút sự quan tâm của các nhà đầu tư tại Việt Nam. Vậy chứng khoán phái sinh là gì, có những loại hình nào và nhà đầu tư có nên tham gia vào thị trường này không? Hãy cùng khám phá những thông tin chi tiết trong bài viết dưới đây.

Chứng khoán phái sinh

Chứng khoán phái sinh

Chứng khoán phái sinh là gì?

Chứng khoán phái sinh là công cụ tài chính mà giá trị của nó phụ thuộc vào giá trị của tài sản cơ sở. Tài sản này có thể là cổ phiếu, trái phiếu, chỉ số thị trường hoặc hàng hóa. Thông qua các hợp đồng phái sinh, nhà đầu tư có thể đặt cược vào sự tăng hoặc giảm giá của tài sản cơ sở trong tương lai. Điều này cho phép họ có cơ hội kiếm lời hoặc phòng ngừa rủi ro từ những biến động không lường trước được của thị trường.

Chứng khoán phái sinh tại Việt Nam hiện nay bao gồm các loại hợp đồng cơ bản như hợp đồng tương lai VN30, hợp đồng quyền chọn và hợp đồng hoán đổi. Mỗi loại hợp đồng đều có những đặc điểm và lợi ích riêng, phù hợp với từng chiến lược đầu tư của nhà đầu tư.

Đặc điểm nổi bật của chứng khoán phái sinh

-

Thời hạn và trách nhiệm: Các hợp đồng phái sinh thường có thời hạn nhất định và các bên tham gia đều phải thực hiện nghĩa vụ của mình khi đến hạn. Điều này tạo ra một môi trường giao dịch có sự cam kết rõ ràng giữa bên mua và bên bán.

-

Khả năng tạo dụng lợi nhuận cao: Thị trường chứng khoán phái sinh cho phép nhà đầu tư có thể lợi dụng đòn bẩy tài chính để gia tăng tiềm năng lợi nhuận. Tuy nhiên, điều này cũng đồng nghĩa với việc rủi ro sẽ tăng lên tương ứng.

-

Tính thanh khoản cao: Chứng khoán phái sinh thường có tính thanh khoản cao hơn so với chứng khoán cơ sở, cho phép nhà đầu tư dễ dàng mua bán hơn.

Các loại chứng khoán phái sinh hiện nay

Hiện nay, chứng khoán phái sinh được chia thành ba loại chính:

1. Hợp đồng tương lai

Hợp đồng tương lai là thỏa thuận giữa hai bên để mua hoặc bán một tài sản cơ bản tại một mức giá đã được xác định vào một thời điểm trong tương lai. Thị trường chứng khoán phái sinh Việt Nam chủ yếu cung cấp hợp đồng tương lai dựa trên chỉ số VN30.

2. Hợp đồng quyền chọn

Hợp đồng quyền chọn cho phép nhà đầu tư có quyền, nhưng không có nghĩa vụ, mua hoặc bán tài sản cơ bản ở một mức giá cụ thể trong khoảng thời gian nhất định. Điều này mang lại sự linh hoạt cho nhà đầu tư trong việc kiểm soát rủi ro của mình.

3. Hợp đồng hoán đổi

Hợp đồng hoán đổi là thỏa thuận giữa hai bên để trao đổi dòng tiền trong tương lai theo các điều kiện đã được xác định trước. Hợp đồng này thường được sử dụng để quản lý rủi ro lãi suất hoặc tỷ giá hối đoái.

Hợp đồng tương lai

Hợp đồng tương lai

Có nên đầu tư vào chứng khoán phái sinh không?

Thực tế, việc quyết định có nên đầu tư vào thị trường chứng khoán phái sinh hay không phụ thuộc vào tình hình tài chính cá nhân, khả năng chấp nhận rủi ro và kiến thức đầu tư của từng nhà đầu tư. Dưới đây là những yếu tố cần xem xét:

Ưu điểm của đầu tư vào chứng khoán phái sinh

-

Cơ hội sinh lợi cao: Nhờ vào cấu trúc đòn bẩy, nhà đầu tư có thể thu được lợi nhuận lớn hơn so với đầu tư vào chứng khoán cơ sở.

-

Phòng ngừa rủi ro: Những hợp đồng phái sinh như hợp đồng quyền chọn có thể được sử dụng để bảo vệ các khoản đầu tư hiện có khỏi những biến động bất lợi của thị trường.

-

Thị trường linh hoạt: Chứng khoán phái sinh cho phép các nhà đầu tư thực hiện giao dịch trong cả thị trường tăng giá và thị trường giảm giá.

Nhược điểm của đầu tư chứng khoán phái sinh

-

Rủi ro cao: Mặc dù có thể tạo ra lợi nhuận lớn, nhưng rủi ro tổn thất cũng rất cao nếu nhà đầu tư không hiểu rõ về biến động của thị trường.

-

Cần hiểu biết chuyên sâu: Thị trường chứng khoán phái sinh có tính chất phức tạp, yêu cầu nhà đầu tư phải nắm rõ các quy tắc và cơ chế hoạt động.

Kết luận

Chứng khoán phái sinh là một công cụ đầu tư hấp dẫn nhưng cũng đi kèm với nhiều rủi ro. Các nhà đầu tư nên nắm vững kiến thức và có kế hoạch đầu tư rõ ràng trước khi tham gia vào thị trường này. Nếu bạn cảm thấy tự tin và đã chuẩn bị sẵn sàng, hãy tham khảo thêm thông tin trên aerariumfi.com để có thêm cái nhìn rõ nét về thị trường chứng khoán phái sinh.

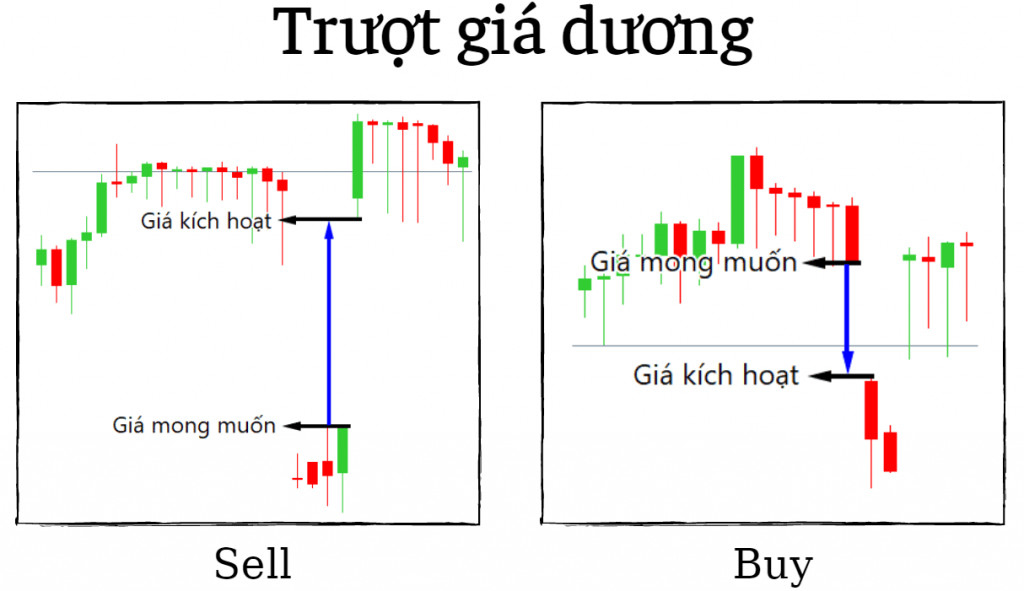

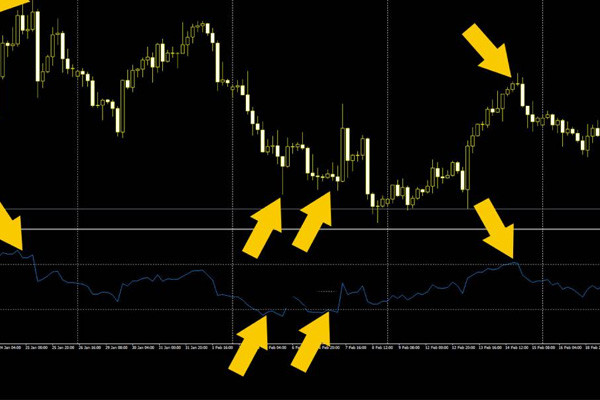

Thời điểm xảy ra trượt giá

Thời điểm xảy ra trượt giá Hướng dẫn giao dịch phòng tránh trượt giá

Hướng dẫn giao dịch phòng tránh trượt giá

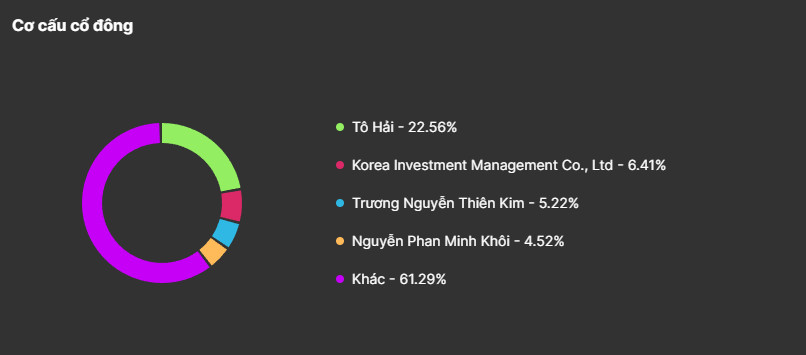

VCI Shareholder Structure

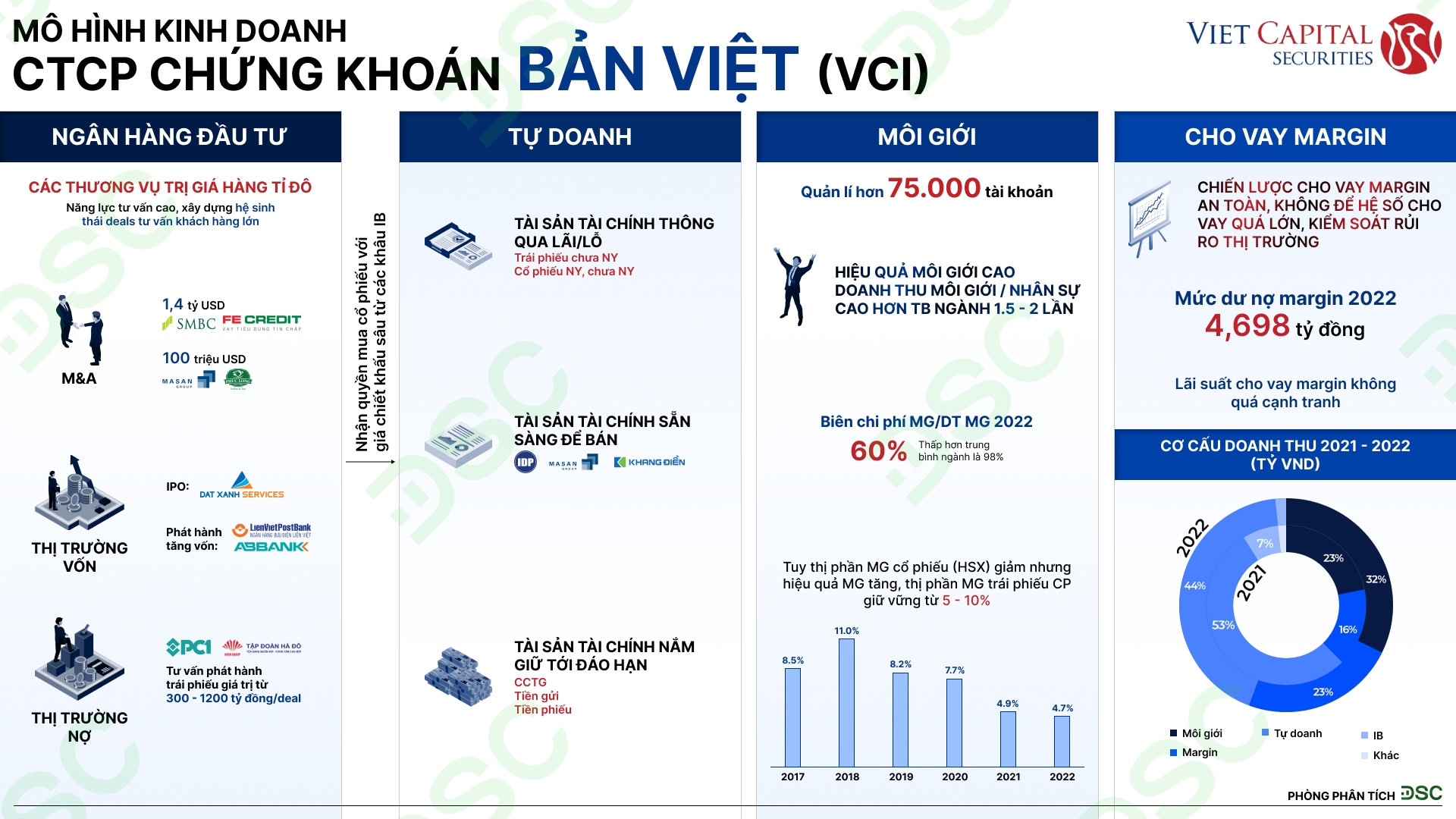

VCI Shareholder Structure VCI Business Model

VCI Business Model VCI Valuation

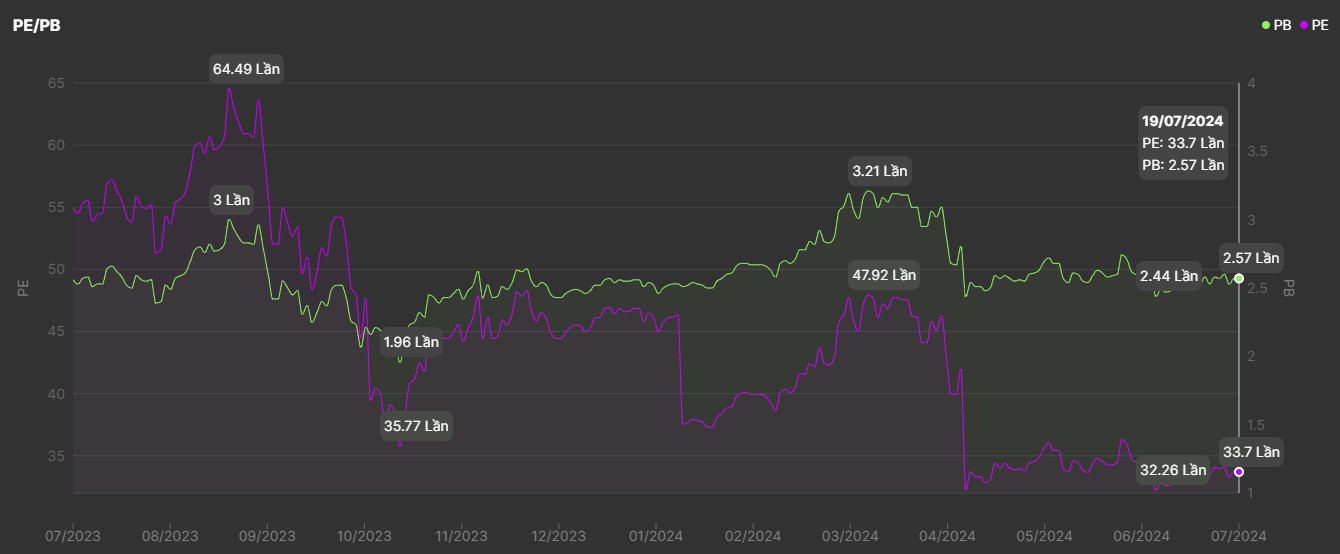

VCI Valuation VCI Technical Analysis

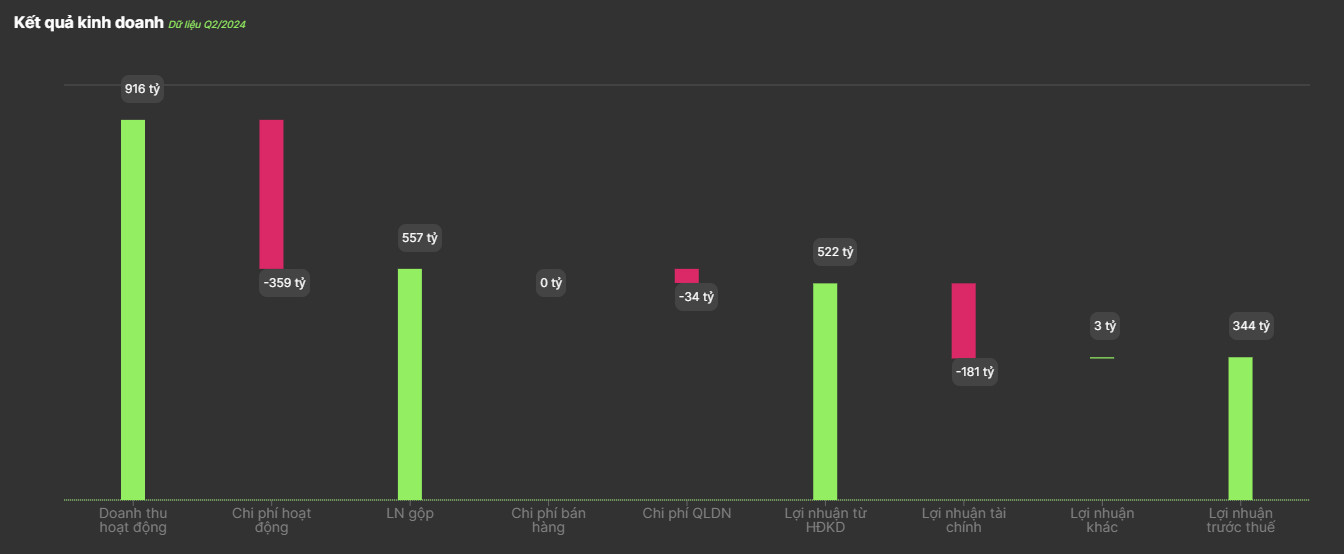

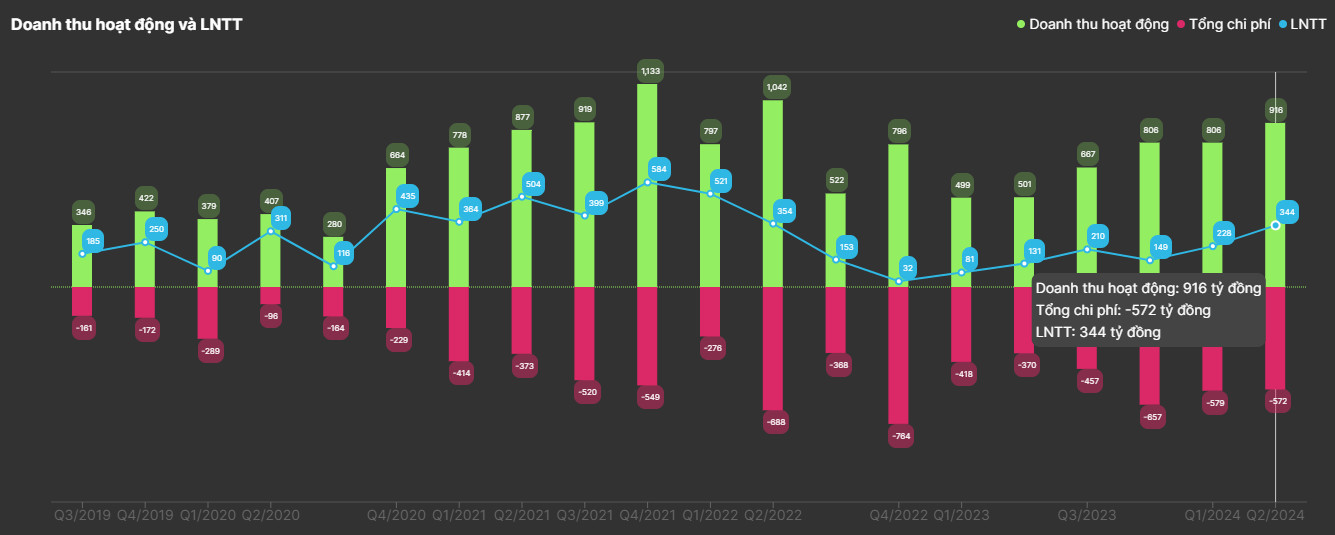

VCI Technical Analysis VCI Q2 Results

VCI Q2 Results VCI Growth

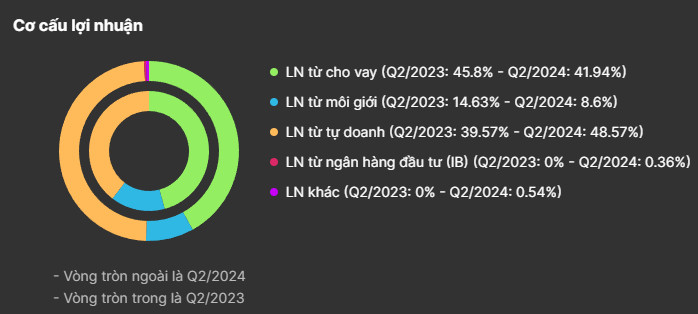

VCI Growth VCI Profit Structure

VCI Profit Structure VCI Earnings

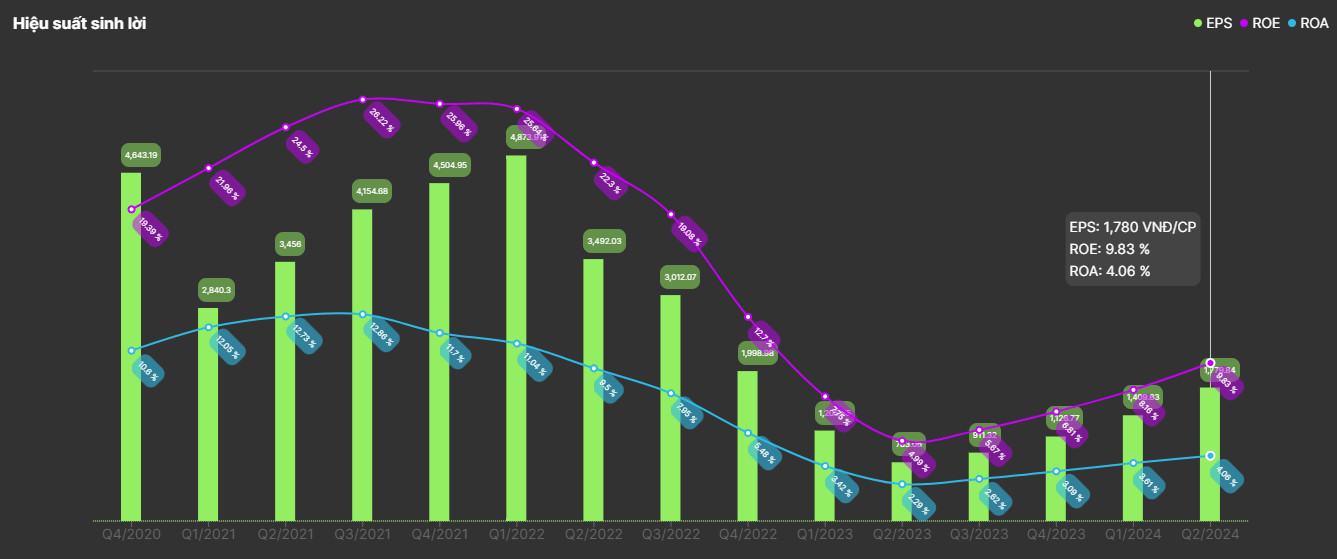

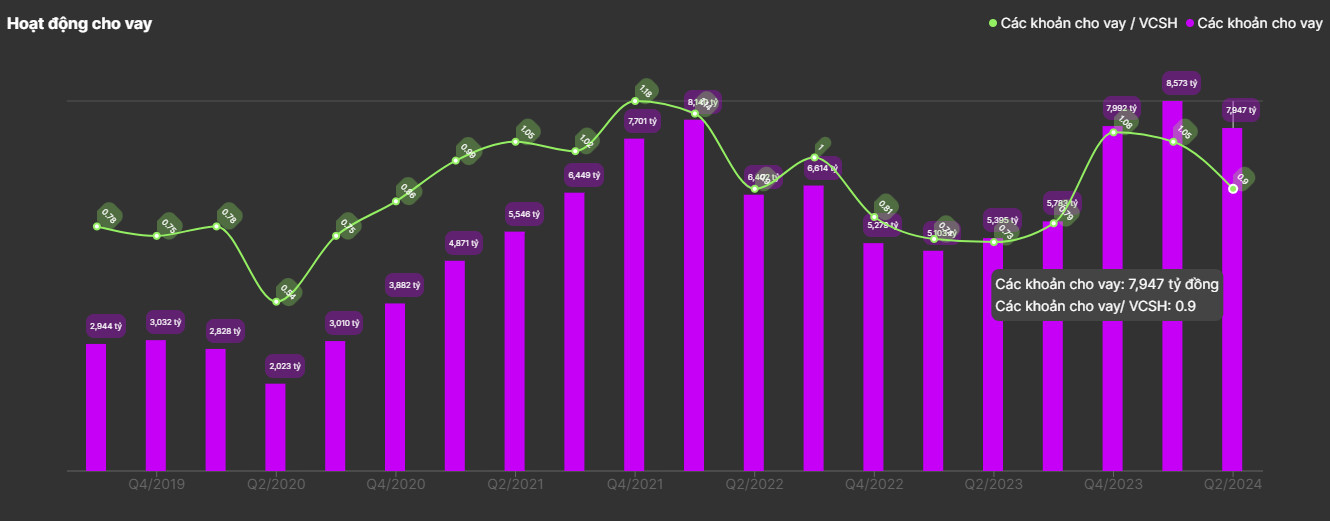

VCI Earnings VCI Loan Portfolio

VCI Loan Portfolio

Vai trò của GNP

Vai trò của GNP Hướng dẫn tính GNP

Hướng dẫn tính GNP

Một Số Lưu Ý Cần Tránh Khi Đặt Lệnh Stop Loss

Một Số Lưu Ý Cần Tránh Khi Đặt Lệnh Stop Loss

Cách Sử Dụng ROA Trong Quyết Định Đầu Tư

Cách Sử Dụng ROA Trong Quyết Định Đầu Tư

so sánh vốn cố định

so sánh vốn cố định

Chỉ số S&P 500 do Standard & Poor’s quản lý

Chỉ số S&P 500 do Standard & Poor’s quản lý Chỉ số S&P 500 và ảnh hưởng của chính sách tiền tệ

Chỉ số S&P 500 và ảnh hưởng của chính sách tiền tệ Biểu đồ chỉ số S&P 500 năm 2023

Biểu đồ chỉ số S&P 500 năm 2023

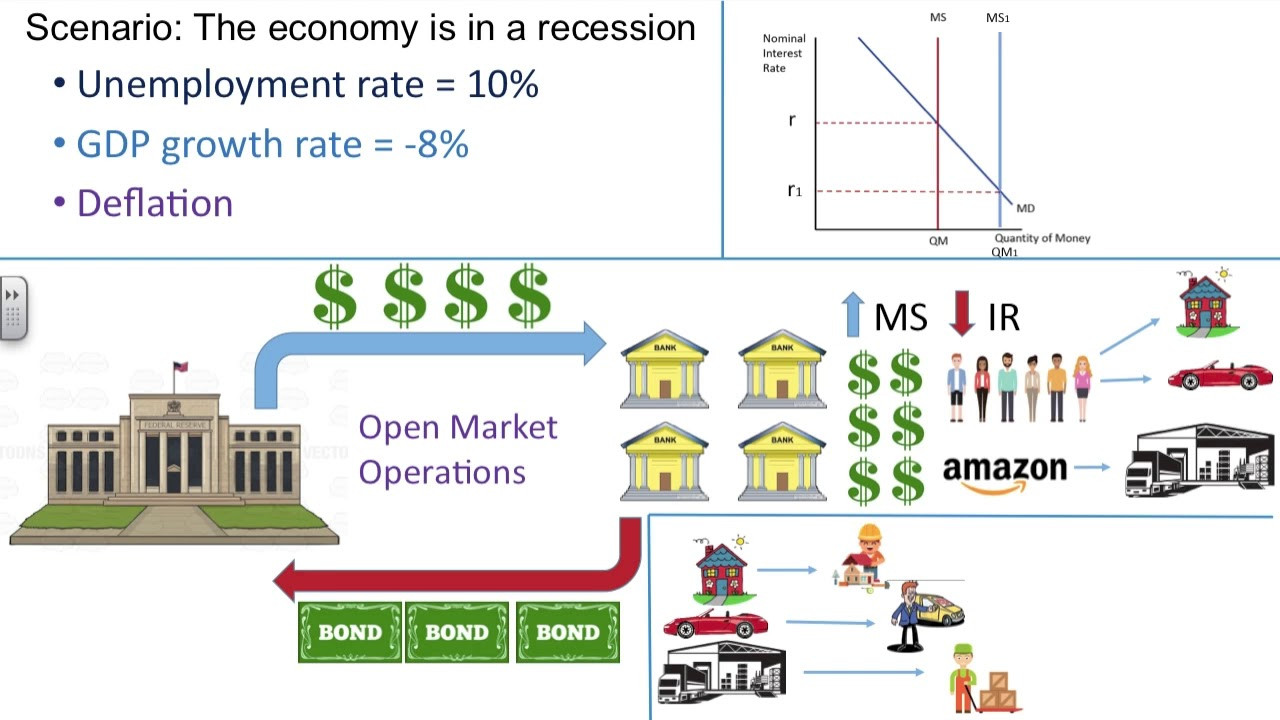

Bơm tiền qua OMO

Bơm tiền qua OMO Lãi suất OMO hiện nay

Lãi suất OMO hiện nay